近年、歴史的な価格高騰の影響もあり「ゴールド」への投資人気が高まっている。投資家の分散手段として好適とか、元本保全上、有効といった議論が多々見られる。今回は、その妥当性を検証することとしたい。

ゴールドの投資意義は過去のデータから確認できるか?

はじめに「ゴールド」と資産運用で用いられる主要資産のリターンデータを基に、長期の相関を計測した(図表1)。計測期間が約30年となっているのはデータ取得上の限界からである。

明らかにゴールドは他資産に対して低相関である。ゴールド(¥)には外国債券や米ドル円との相関は認められるが、これらは皆、通貨リスクにさらされていることを考えれば当然と言えよう[1]。これを排除するには通貨「ヘッジ」[2]を掛けるに限る。その結果、ゴールド(¥「ヘッジ」)の外国債券や米ドル円との相関はマイナスに転じた(代わりにヘッジ付外債との相関は逆にプラスとなったが)。これらを考慮すると、伝統的資産で構成されたポートフォリオにゴールドを加えれば分散効果があることがわかる。通貨ヘッジの有無には、かかわらない。

では、ゴールドは元本保全上、有効なのか? 図表1で概ね想像は付くが、念には念を入れて2000年以降の株式市場の下落局面での振舞いを見てみたものが、図表2だ[3]。

株式市場が急落した、どのストレス時期をとっても、ゴールド(GOLD¥:円建て価格)はプラスとなっているのがわかる。これに投資すれば元本保全の効果が得られるというのも、あながち宣伝文句という訳でもなさそうだ。

ただし、金(GOLD¥「ヘッジ」:為替ヘッジ後円建て価格)は、2000年(ITバブル崩壊時)にはマイナスを計上している。この時期は、経済の安定と株式市場の好調で、ゴールドに対する需要が減少したことに加え、金利上昇や堅調なドルが、ゴールドそのものの価格に対して逆風となったことが主な背景とされている。

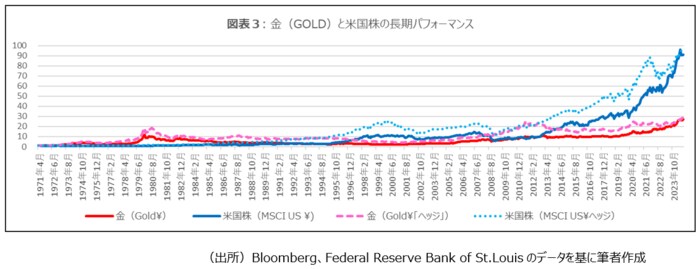

では、ゴールドに投資した場合の成果はどうか[4]? 可能な限り長期のデータを用いて、ゴールドの値動きを見てみよう。

データの制約上、他資産は諦めざるを得なかったが、幸い、米国株式指数(MSCI US 配当込み)のデータが入手できたので、これと比べてみた(図表3)。

この図から明らかな通り、1970~1980年代のインフレ期を除けば、ゴールドのパフォーマンスは、米国株に及ばない。

この期間、通貨「ヘッジ」を施すことができたと仮定しても、通貨ヘッジを付けた米国株には及ばないし、通貨リスクを取った米国株にも劣後する。

やはり資産形成の手段として、ゴールドは見劣りすると言わざるを得ないようだ。

データからは読み取れないゴールドならではの価値もある

ここでは、定量面を抜きにして、まず、なぜゴールドが崇められるのか考えてみた。次に、現状の主な買い手が誰かについて関連資料を当たってみた、その結果をご披露する。

なぜゴールドが崇められるのか? それにはいくつかの理由がある。まず希少性(量に限りがある)、不変性(王水以外の酸にも耐える)。これらに加え、何よりもその神々しいまでの輝き。これは人の心を惹き付けてやまない。宗教的な建造物や造形物にゴールドが用いられ、人々の崇拝を集めてきたのも当然のことである。

ゴールドに対する人々の崇拝は、信頼に通じ、ひいては信用を創造する。かつて中央銀行が金本位制を導入していたのは、このゴールドへの崇拝・信頼を利して信用創造を図ったものと言える。

その後、金本位制を導入する国はなくなり[5]、今や、数十年を経たが、足元では、中央銀行が再度、ゴールドに関する関心を高めつつあるようだ。その契機となったのがロシア・ウクライナ紛争における資産凍結であろう。

国際社会による資産凍結を経験した、またはそれを目の当たりにした中央銀行が、ゴールドの保有を増やしていると言われている。しかも資産保全に万全を期すために、敢えて保管に手間のかかるゴールドの現物を手元に置いておくという念の入れようだ[6]。

中央銀行と類似したニーズを持つのが富裕層である。彼らは先祖伝来の、または一代で築き上げた資産を保全するために、ゴールドを積極的に保有しているとされる。特に、アジアのファミリーオフィスがゴールドの保有に積極的のようだ。一説にはファミリーオフィスの2/3以上がゴールドに投資しており、その多くが中国やインドからのゴールドの現物への投資とも言われている[7]。他のソースでも、ゴールドの需要の71%が新興国に由来するというデータがあり、これと概ね整合的である[8][9]。

中央銀行であれ、富裕層・ファミリーオフィスであれ、ゴールド保有の目的は、資産保全にある。では、資産形成目的で運用を行う層、例えば、機関投資家はどうか?

海外の有力経済誌によれば、機関投資家の資産のうち、ゴールドに投資されているのはごく僅かに過ぎないとされている[10]。これは、ゴールドは、資産形成の目的には必ずしも適していないということの傍証ではあるまいか?

その根底にあるのが、ゴールドは株式や債券と異なり、何らのインカムや分配金をもたらさないということだ。特に現代ポートフォリオ理論の信奉者であり、受託者責任に縛られた機関投資家にとっては致命的で、インカムや分配をもたらさない資産への投資には彼らは二の足を踏まざるを得ない[11]。

では、個人投資家はどうか?

彼らは現代ポートフォリオ理論に縛られることはなく、ゴールドへの投資や保有の意義を冷静に判断してくれるはずだ。現に、海外の富裕層やそのファミリーオフィスがその実例だ。ただし、彼らと通常の個人投資家とは大きく異なる点がある。資産形成を終えているか、その途上にあるか、の違いだ。

特に、日本の場合、「老後2000万円問題」に端を発し、自ら資産形成を行う必要があるとの機運が急激に高まっている。新NISA導入後、老後の資産形成を始めた個人投資家は多いものと思われるが、その中に、必要な資金を既に確保できている層がどの程度いるのだろうか?

もし資産形成を済ませていれば、ゴールドを保有するのは理に適っている。資産保全を図る必要があるからだ。ただし、その途上にあるのであれば話は別だ。ゴールドに目を向けるよりは、より高いリターンが理論的にも実証的にも期待できる株式への投資が先決と考えるのだが、いかがだろうか?

もちろん、これは論理的な帰結に過ぎない。中には、「お前さん自身がゴールドの魅力を熱く語っていたではないか!」と指摘する向きもあろう。ゆえに、筆者は、ゴールドを持つべきではない、とまで強く主張するつもりはない。ただ、ファッションに流されるかのごとく、ゴールド保有に走る前に、立ち止まって考えた方がよいのではないか、と提案するのみだ。

それでも、中には、株式投資が怖いので、とか、株式に対するヘッジが必要なので(「これはお前さんも認めていたよね?」)とかいったお考えをお持ちの方もおられるであろう。ただし、これらの論点に関しては、筆者は既に有価証券投資の範囲内での対応案を提示済である[12]。

それでもゴールドを、という方には、どうぞご自由に、と申し上げるしかないが、もし投信やETFへの投資をお考えであれば、原資産であるゴールドとの紐づけがあるか否かの確認は不可欠だ。

加えて、通貨ヘッジの有無も検討された方がよいかも知れない。ヘッジのあるなしで、他資産との相関が異なってくる、ということは既に説明済だが、それよりも通貨ヘッジのないものを選択するのは、米ドルロング/円ショートのポジションとなり、日本の通貨当局=中央銀行よりも米国のそれを信用・信頼するということになるからだ。逆に、通貨ヘッジのあるものを選択するのは、その逆ということになる。

たかが通貨ヘッジにそこまでの意味を見出すとは大げさな、と思われるかも知れない。確かに、通常の有価証券投資であれば、筆者もここまでの検討はしない。ただし、今回投資対象となる資産は、ゴールドであり、国家や時代を超えた普遍性を持つ資産である。通貨ヘッジの有無は、その資産の本来の意義を活かすか否かに直接関係するということに思いを致すのも決して無意味ではないと筆者は考える。

[1] ゴールドは米ドルで取引されている以上、ゴールド投資に当たって、現物購入を選択する場合、通貨リスクは不可避である。ただし、最近は、ゴールドの投信やETFで、通貨ヘッジ付のものが現れつつある。2.に述べる不完全さを承知しながら、敢えて金(GOLD¥「ヘッジ」)を分析に加えたのはこのためである

[2] 厳密には、日米の短期金利差のみを考慮した「擬似ヘッジ」と称するのが正しい。しかも短期金利として、米国は3か月物Tビルを用い、日本は1995/04~2014/04までは有担保コールONを、以降はOISを用いた。いずれもデータ取得に制約があったためである

[3] 2000年以前のストレス環境での振る舞いは、残念ながら主要資産のデータが入手できず、不本意ながら断念せざるを得なかった

[4] 投資として考える以上、本来、真っ先に検討されるべき事項であり、相関やストレステストは二の次、三の次である。にもかかわらず後の方に回したのは、紙幅の関係とご理解頂きたい

[5] 日本及び米国の金本位制廃止は、それぞれ1931年、1971年

[6] 英エコノミスト誌「What the surging price of gold says about a dangerous world」(2024/10/22)によれば、中国、トルコ、インドの通貨当局はそれぞれ316,198トン、95トンの金を購入したとされる。いずれも後述のロシア・ウクライナ紛争に伴う資産凍結の影響だが、欧米との関係が良好なシンガポールは2022年初めから75トンを、ポーランド国立銀行は準備金の20%を金に維持する戦略の一環(戦略ヘッジと称する)として、同時期に保有量を167トン増やした由

[7] 前出エコノミスト誌記載のキャピタル・ウェルスのデータによる

[8] ゴールド・カウンシル「Gold as a strategic asset」によれば、地域別に見たニーズは、中国18%、東南アジア10%、インド22%、ロシアを含む欧州12%、中東7%、北米・カナダ9%、その他12%とされている

[9] 富裕層が資産保全をゴールド保有によって実現しようという背景には、中央銀行の管理下にある法定通貨への不信があると言われている。中央銀行そのものとそのアンチが同時に、ゴールドに向かうというのも皮肉なことだ

[10] 「西オーストラリア大学のダーク・バウアーとライ・ホアンによると、1億ドル以上の資産を運用する米国の機関投資家のうち、金上場投資信託 (ETF) の株式を保有していると報告しているのは4分の1にすぎない。こうした機関投資家の資産のうち、金に投資されているのはわずか1.5%である」(前出エコノミスト誌)

[11] 実際に、ゴールドは米国株式に比べて、長期であっても「資産形成力」が弱い

[12] 株式はリスクが高いので避けたい、という方には、その軽減策は既に提示してある。「機関投資家向け運用と比較した個人投資家向け運用の理想像」を参照願いたい。また、下落リスクに備える手立ても既にお示ししてある。しかも8月の急落での実証を踏まえたものだ。「新NISA参入に当たっての秘策レビュー」参照