――上場の狙いは。

今までの当社は、まるで地道に一般道路を走っているようなものでした。IFAは労働集約的なビジネスですので、アドバイザーとなる社員を丁寧に育てていかなければなりませんし、小所帯の法人ゆえに案件が爆発的に増えることもありません。信号のたびに止まり、また止まりの繰り返しでした。

その意味では今回の上場によって、いわば「高速道路に入る切符」を得たと思いますので、成長スピードを上げていきます。

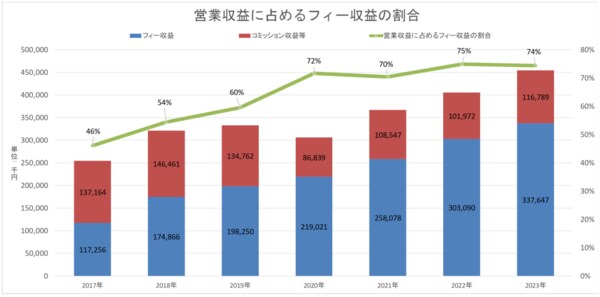

当社は創業以来、利益相反の疑いのあるコミッション(売買手数料)に依存しない収益モデルを追求してきました。現在では当社の営業収益に占めるフィー収入(資産残高に応じて発生する信託報酬など)の割合は約75%に達します。証券仲介業の収益では9割ほどを占めています。今後は毎年、営業収益で15%の成長を目指します。

さらなる成長の新機軸として、これまでのBtoCに加えてBtoBにも本格的に取り組んでいきます。具体的には出店なども検討していきます。当社は現在、東京の本店と大阪の支店の2拠点体制ですが、例えば企業城下町のような地方都市にも多くのリタイアメント層の方がお住まいですので、こうした地域への進出も検討しています。上場によって高まった信用力をてこに、企業との交渉を加速していきます。

――新NISAのスタートで低コストのインデックスファンドの人気に拍車がかかっています。

大変革の波が押し寄せていると感じます。もう手数料体系が不透明なままでは、ビジネスとして立ち行かなくなるでしょう。コミッションビジネスが先細りしていくのは想像にかたくありませんし、単にインデックスファンドを売るだけであれば、ネット証券がリテール市場を席巻するのは必至です。

マイホームや子供の教育、親の介護、実家の相続など、誰にもお金の課題はつきものですから、これまでコミッション収入で稼いでいた金融機関も、家計や資産形成の相談に乗る総合的なサービスでフィーを得る収益モデルに活路を見出さざるをえないでしょう。また中長期で考えれば、いまはインデックス投信などで積み立て投資をしている30歳代の方も、10年、15年後にはお金についての相談相手が必要になってくるはずです。少し昔のキャッチフレーズですが、初めて購入する車は庶民的な乗用車でも「いつかはクラウン」を夢みるように、お金についても「シニアが近づいたら信頼の置けるIFAに任せよう」と思い描けるようなサービスを充実させていきます。

――政府は認定アドバイザーの普及を進めていますが、IFAとの競合も指摘されます。

認定アドバイザーのような選択肢があってもいいとは思います。米国にも金融商品を売らずにアドバイスだけをするビジネスが存在しますが、たいてい社員2~3人と小規模で、セカンドオピニオン的に使っているケースが多いようです。いろいろな相談先ができることで、誰が本当に顧客の最善の利益を意識した提案かが明らかになると思います。一方、「中立」の名のもと、具体的な金融商品を勧めたり販売したりすること自体が良くないかのような風潮が一般の方に伝わりかねないと危惧しています。

また自動車販売の例えになってしまいますが、顧客に購入していただいた後の車検やアフターケアまで、数年単位のサービスを提供することによって、初めて顧客からの確固たる信頼が得られます。金融商品も同じですので、私たちはIFAとして金融商品を販売しているからこそ、長年のお付き合いができると考えています。

運用会社に勤めるオーストラリア人から聞いたのですが、豪政府はコミッションの禁止に踏み切る一方で、フィービジネスに転換するIFA業者にはそれをサポートするコーチング人材を派遣する政策を導入しているようです。いきなり一律でコミッションを禁じるのは難しいでしょうから、電気自動車へのシフトのように「何年までにコミッション・ゼロにする」という政府目標を掲げて、コミッション偏重の金融サービス業に対して行動変容を促すのも効果があるのではと思っています。

当社としても、さらなる情報開示によってIFAの透明性を高めていきますし、当社に続くような会社が増えることで、フィービジネスを草の根的に発展させていきたいですね。