日銀統計から見える「流動化する預金」

著者自身は、今年の預金取扱機関にとっての非常に大きな課題のひとつが、「ALMヘッジ」にあると考えている。というのも、銀行を筆頭とする預金取扱機関は、金利リスクを抱えざるを得ないからだ。預金取扱機関の多くはそのビジネスモデル上、流動性預金という「短期金利」で資金を調達し、証書貸付、長期国債などの「長期金利」で資金運用している。

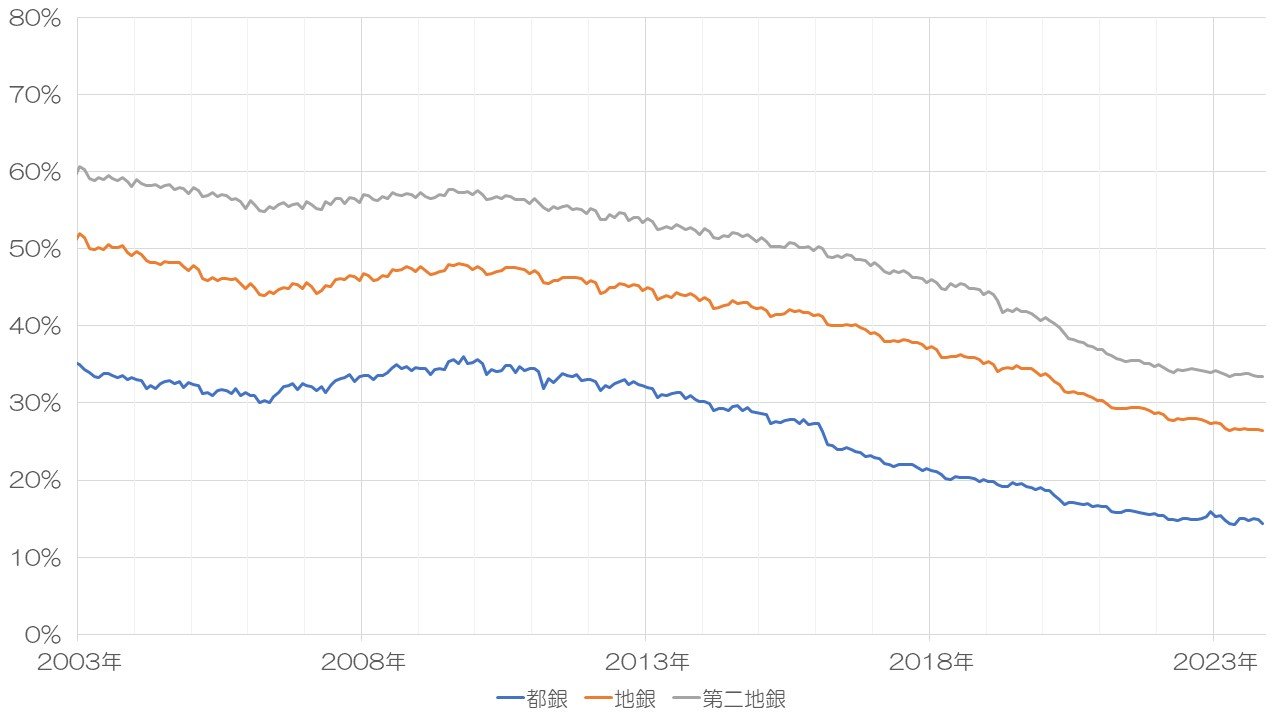

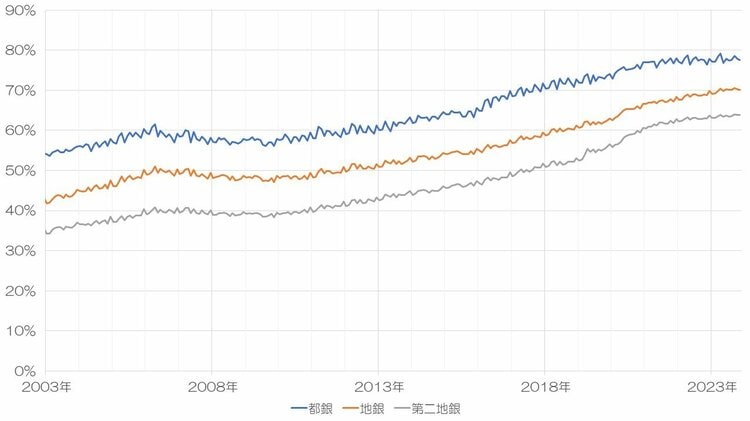

この傾向は、最近特に強くまってきた。銀行(都市銀行、地方銀行、第二地銀)の預金勘定を分析すると、銀行預金全体に占める定期預金の割合が減少する(図表1)一方で、普通預金や当座預金(俗にいう流動性預金)の割合が増えている(図表2)ことがわかる。

図表1 預金全体に定期預金が占める割合

(出所)日本銀行『民間金融機関の資産・負債』データをもとに作成

(出所)日本銀行『民間金融機関の資産・負債』データをもとに作成

図表2 預金全体に普通預金+当座預金が占める割合

実数で見ても減っている定期預金の額

日銀の統計データには多少の不連続性があることに留意は必要だろう。

しかし、傾向として世の中全体の定期預金が減り、流動性預金が増えていることは間違いない。このことについては「実数」で見てみると、よりいっそう明らかとなる。図表3は、図表1、2と同じデータをもとに、銀行業態全体の預金量とその主な内訳を示したものだ。

図表3 銀行業態全体における預金量の変化

同じ日銀データでみると、銀行業態全体の預金量は2000年1月時点で488兆円だったのに対し、2023年11月時点の預金量は977兆円へと、ほぼ倍増している。しかし、同じ期間で比較すると、2000年1月時点で定期預金299兆円、流動性預金136兆円(うち当座預金18兆円、普通預金118兆円)だったが、2023年11月時点では流動性預金が695兆円(うち当座預金79兆円、普通預金616兆円)に激増しているのに対し、定期預金については224兆円にまで減ってしまっていることが判明する。

あくまでも想像だが、こうした変化は、一般の預金者(家計や事業者など)の間で、金利が上がるとの観測から、定期預金を減らして流動性預金に振り替えようとする動きが広まっている証拠であるともいえる。あるいは、定期預金で資産形成していた人たちが、定期預金が満期になっても更新せず、そのまま流動性預金に振り替えた、ということだろうか。

金利スワップは負債デュレーション調整に必要な手段だが…

ただし、銀行ALM上は、こうした満期が短い預金ではなく、定期預金など、ある程度は満期が長い預金で資金調達することが望ましい。運用サイドで金利リスクを取らざるを得ない金融機関にとって、満期がある定期預金は銀行勘定全体における金利リスク量を圧縮するうえで役に立つからだ。

すなわち、負債サイドのデュレーション(満期)を伸ばすための手段が限られているという銀行業態の特性上、金利スワップを使って負債のデュレーションを調整するうえで必要な手段である、ともいえるのである。

ただ、金利スワップ取引を実行するためには、いくつかのハードルがあることも間違いない。

たとえば銀行等金融機関がALM目的などでデリバティブ取引を行う場合は、一般に英文のISDAに沿った契約書を締結する必要があるほか、金融規制にも従う必要がある。たとえば現在の金融規制上は、銀行など、金商法上の「登録金融機関」がデリバティブ取引を行う際に、取引情報の作成・保存・報告などが義務付けられているほか、「毎月末の店頭デリバティブ取引の平均残高が3000億円以上である」などの要件を満たした場合は清算集中義務や証拠金授受義務が課せられている(※なお、現在のところ、これらの義務が適用されるのは銀行等に限られており、信用金庫、信用組合、農協等には適用されていない)。

また、銀行自己資本比率規制上は、金利スワップについては派生商品取引としての信用リスク・アセットの計算が必要になるほか、相対デリバティブ取引についてはCVAリスク相当額の算出も求められる。規制面からは、じつに制約が多いのである。

最大のハードルは会計

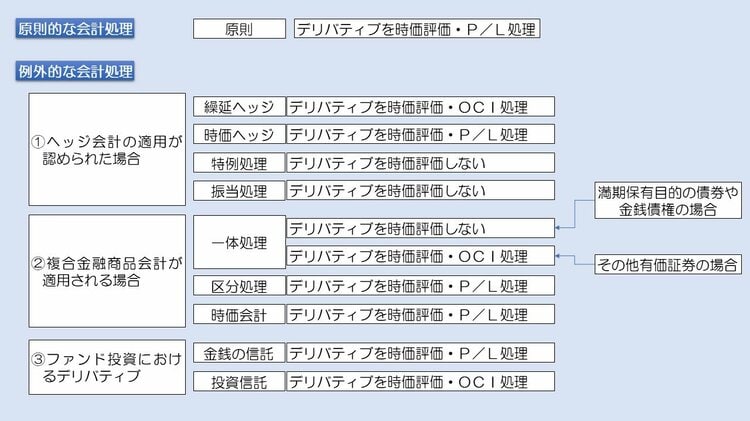

さて、本連載でもしばしば指摘してきたとおり、デリバティブ取引を行う際の最大のハードルは、会計だろう。金融商品会計上、デリバティブ取引は時価評価のうえ、評価差額を当期の損益処理(いわゆる「P/L処理」)する必要があるとされているからだ。

ただし、これについては会計上、いくつかの例外的な取り扱いがある。議論の繰り返しで恐縮だが、これには大きく①ヘッジ会計の適用が認められる場合、②複合金融商品会計の枠組みで例外処理が許容される場合、③ファンド投資の会計ルールに従う場合、が考えられる(図表4)。

図表4 デリバティブの会計処理

ただ、「今年の大きなテーマ」であるALMヘッジについて議論する際は、これらのヘッジ技法(個別ヘッジ、包括ヘッジ、ファンドヘッジなど)を採用することを検討しなければならなくなるだろう。

本年も引き続き、金融機関向けの高度なヘッジ会計の技法について、文字数が許す限り、議論していく所存である。