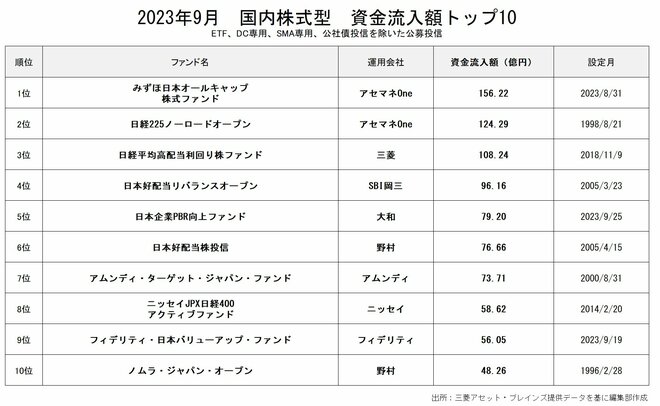

国内株式型の資金流入額トップは「みずほ日本オールキャップ株式ファンド」(156.22億円)

国内株の資金流入額トップは「みずほ日本オールキャップ株式ファンド」の156.22億円だった。同ファンドは、アセットマネジメントOneが8月31日に新規設定し、当初設定額で163億円を集めた。投資対象は国内の上場株式で、企業の規模や時価総額にとらわれない「オールキャップ投資」を特徴とする。販売会社はみずほ銀行とみずほ証券、みずほ信託銀行の3社で、10月以降も高水準の資金流入が続くかどうかに注目している。

■みずほ日本オールキャップ株式ファンド

基準価額 9515円

信託報酬 1.4575%(年率・税込)

純資産残高 376.33億円

※10月13日時点

「日経225ノーロードオープン」が国内株式型の純資産残高4位に

国内株式型の純資産残高ランキングでは、「日経225ノーロードオープン」が8月の6位から4位に順位を上げた。9月は約124億円の資金流入があったからだ。ただ、日経平均株価は9月に761円安となり、月間の下げ幅は今年最大となった。9月中旬にはバブル後最高値に迫ったものの、原油高や米長期金利上昇によってハイテク株や電力株に売りが広がったからである。ただ、日経平均株価を対象にしたインデックスファンドは、株価が下落する局面で買いが増える傾向にある。10月以降も、株価が下がる局面では同ファンドに買いが入る可能性は高いだろう。

■日経225ノーロードオープン

基準価額 2万3437円

信託報酬 0.55%(年率・税込)

純資産残高 2471.08億円

<騰落率>

1カ月 -1.69%

3カ月 -3.38%

6カ月 14.44%

1年 24.70%

※9月末時点

国内株式型のリターン1位は「日本郵政株式/グループ株式ファンド」(9.92%)

国内株式型のリターン1位は「日本郵政株式/グループ株式ファンド」の9.92%だった。同ファンドは、日本郵政株式会社、株式会社ゆうちょ銀行、株式会社かんぽ生命保険の株式に投資するアクティブファンドである。9月末時点における3銘柄の組入比率は、以下の通り。

日本郵政 52.21%

ゆうちょ銀行 33.29%

かんぽ生命保険 12.16%

9月の日経平均株価やTOPIX(東証株価指数)は下落したものの、国内長期金利上昇による収益改善期待から銀行業や保険業は上昇し、同ファンドの基準価額も値上がりした。

■日本郵政株式/グループ株式ファンド

基準価額 1万491円

信託報酬 0.704%(年率・税込)

純資産残高 16.50億円

<騰落率>

1カ月 9.92%

3カ月 16.92%

6カ月 16.62%

1年 32.58%

※9月末時点