①国内オルタナ推進を鮮明にするも、官民に温度差

2年前の旧レポートと比べると、今回のレポートではオルタナティブ資産を通じた国内投資を促すニュアンスが強まっていることが見て取れます。

オルタナティブ投資の拡大については、23年版の旧レポートでも一定の紙幅が割かれていました。ただ、その時点では国内・海外のPEから不動産までを含めた大きなくくりとしてのオルタナティブ投資の動向に触れるのみ。金融庁が何をさせたいのか、レポートの記述だけでは具体的な方向感がつかみにくい書きぶりにとどまっていました。

今回のレポートでは、つかみどころのなかった旧レポートと打って変わって、「国内オルタナティブ投資」に関する独立した章立てを設けています。オルタナティブ投資全体としては日系大手で拡大基調にあるものの、国内向けに関しては横ばいが続いているデータを示し、伸びしろの大きさを強調。特に非上場株式への投資については、「グループ会社の知見を活用しやすい環境にある」と指摘し、日系大手各社に発破をかけるような表現も見受けられます。金融庁幹部も「国内の成長を促進する観点からは、日本のVCに対する投資が進んでほしい」と述べ、期待をあらわにしています。

ただ、官民の間には温度差もあるようです。レポートではアンケート調査の結果をもとに、各社が考える「今後の強化ポイント」をランキング形式で紹介。国内顧客向けでは、国内オルタナティブ投資を強化したいと回答した社は10社。グローバルのオルタナ投資を強化したいと回答した社(17社)に比べると見劣りする結果となっています。

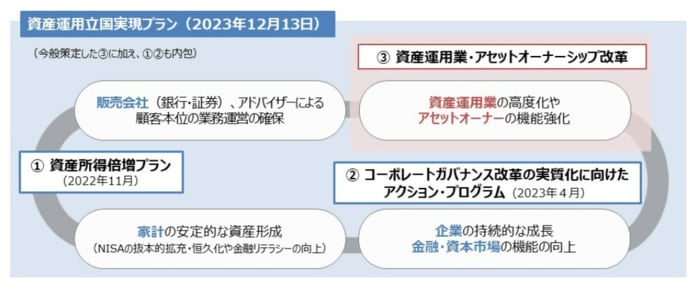

②資産運用立国の新たなポンチ絵

2024年1月のNISA拡充によって資産形成の裾野が拡大した一方、NISA口座を通じ個人マネーの多くがインデックス型投信を経由して海外銘柄へと流れ出たことから、NISA拡充によってキャピタルフライト(資本逃避)が誘発されているとの指摘も上がりました。

こうした批判が盛り上がりをみせた一因は、岸田文雄前政権下で描かれた「資産運用立国実現プラン」のポンチ絵にあるでしょう。このポンチ絵では、個人投資家や機関投資家の資産を源泉とする投資資金の流れ(インベストメントチェーン)が、一人の完結した輪っかとして捉られています。

ところが、この輪っかを構成する重要なピースである個人家計資産に着目すると、実際には国内投資に振り向ける資金は限定的であり、「オルカン」などを通じてこの部分から海外に資金が流出している……つまり、環状のポンチ絵と実態が乖離しているのではないか――というわけです。

こうした議論を念頭に置いてか、今回のレポートでは新たに2つのポンチ絵を掲載しています。

左側の図では、国内の家計資産が国内、海外の双方にリスクマネーを供給しているという認識を示す一方で、右側のポンチ絵では、海外向けを含めた投資収益の拡大が、結果的に国内での消費の拡大につながり、日本経済の成長に寄与するとの考えを打ち出しています。2つのポンチ絵は、既存の「環状」ポンチ絵を修正するというより、それを補完するような位置づけであると考えられます。

レポート本文では、「近年、グローバル株式等に投資をする国内顧客向け公募投信の残高は増加している」と認めた上で、「家計が資産形成の一環として、海外企業やグローバル経済の成長を取り込む観点や(資産の分散、時間の分散に加えて)地理的な分散投資の観点から、金融資産のうち一部をグローバル資産に投資することは否定すべきものではない」との認識を提示しています。その上で、「企業価値向上と持続的な成長を志向する国内企業が、家計のほか海外からの資金も含めて、成長に必要な資金を確保していくことも重要である」としています。

③ESG投資はどうなった?

ところで、旧プログレスレポートでは度々取り上げていたのに、新レポートで姿を消したワードがあります――そう、「ESG投資」です。

旧レポートでは、ESG投資が拡大基調にあった状況下で、グリーンウォッシュの懸念が生じていることを指摘し、透明性向上のテーマに言及していました。23年版では「ESG投資」というワードが資料全体で16回も登場します。

ところが新レポートでは、ESG投資という言葉は1度も使われていません。ESGよりも幅広い上位概念と考えられる「サステナビリティ」という言葉も、投資先へのエンゲージメントの一環という文脈以外では見当たりません。

ESG投資をめぐっては、テーマ型投資を批判してきた基本姿勢との整合性に疑念が生じないよう、監督指針の整備を含め、担当官たちが理論武装に涙ぐましいほどの心血を注いできた経緯があります……が、今回のレポートを見ると、苦労して練り上げた挙句に複雑怪奇となった一連の議論の蓄積さえ、無かったことにされてしまったかのようです。

先般、金融庁で開かれた行政事業レビュー(旧事業仕分け)では、一部専門家からESG投資を政府として促進し続けることに対し厳しい意見も上がっていました。レポートからESGの3文字が消滅したことは、国内外の論調変化を受け、金融庁もまた難しい立場に追いやられている現状をうかがわせます。