投資ファンドで経済的な将来を確かなものに

2024年は、米国初のミューチュアルファンドが誕生して100周年となります。世界中の人々が経済的な安定と富を育む上で、ミューチュアルファンドやその他の集合投資ビークルが極めて重要な役割を果たしてきたことを示す節目の年でもあります。日本では、資産運用業界がますます発展し、高度に規制・分散された投資商品に国民の皆様が投資する機会が拡大し続けています。そのような中、ICIは、ミューチュアルファンドのような規制下にあるファンドが、いかに米国の投資家とグローバル経済に貢献してきたか、また、今後も必要不可欠な存在であり続けるかについて、皆さまと共有したいと考えています。

ミューチュアルファンドは、グローバル金融市場と経済にとって欠くべからざる存在です。ミューチュアルファンドは、所得や学歴、保有資産に関係なく誰もが長期投資を利用できるようにし、退職後に備えた貯蓄をサポートするとともに、企業が資金調達する手段を提供しています。これらの投資ファンドは、金融情勢と家計のファイナンシャル・プランニングの両方で重要な役割を担っています。

米国を含む多くの国において、個人が企業に投資し企業の世界的な成功を共有すると同時に、財産を増やし安定した経済的な将来を確保することを奨励する税制優遇措置によって、ミューチュアルファンドのメリットがさらに強化されています。

米国ではミューチュアルファンドが誕生して1世紀を迎えますが、日本においては、資本市場がさらに活性化し、過去100年間で米国の投資家が活用してきたものと同様の投資手段やイノベーションによって、日本の世帯がさらに恩恵を受けられるようになる大きなチャンスがあると、当協会は考えています。

競争とイノベーションのカタリスト

1924年に米国初のミューチュアルファンドが設定された当時には、現在の市場と投資商品が達成してきた計り知れないほどの成長、多様性、効率性を予測できた人はほとんどいなかったことでしょう。投資ファンドは、個人が大規模かつ複雑なポートフォリオを構築する必要性をなくし、合理的なコストでプロの運用を利用できるようにすることで、人々の資産分散方法に革命をもたらしました。そして、業界は絶えず進化を続け、投資家のニーズの変化に対応した幅広い商品を市場に導入してきました。

- ミューチュアルファンド:プロフェッショナルな運用と分散投資、そしてどの取引日でも持分の償還が可能という柔軟性により、投資家の間で高い人気を維持しています。

- インデックスファンド:1970年代に米国で誕生したインデックスファンドは、相対的にコストが低い投資ビークルを通じて、業界全体や地域全体、あるいはグローバル株式市場で、投資家が簡単に株式を購入、保有、取引することを可能にします。

- ターゲットデート型ファンド:1990年代に登場したファンドで、退職に向けた貯蓄に励む、特に相対的に若い層の間で人気を集めています。分散型ポートフォリオを提供しており、目標期日に近づき、そして目標期日が過ぎると、インカムゲインに重点を置き、グロースにはそれほど重点を置かなくなるよう自動的にリバランスが行われます。

- 上場投資信託(ETF):上記と同様に1990年代に登場したETFは、プロによる運用、分散投資、1日中取引できる機能を兼ね備えています。ETFの人気はますます高まっており、多くの世帯が個人向け退職貯蓄口座(IRA)でETFを保有しています。

投資ファンド会社は、投資をより身近で手頃なものにすべく、絶えず努力しています。業界内での激しい競争を背景に、独自の戦略、高度なテクノロジー、そしてコスト効率を活用した新商品の開発が促され、パフォーマンスと投資家の選択肢が強化拡大されています。

投資の民主化

この業界内の競争とイノベーションのプロセスの最終的な勝者は、経済的目標を達成するために投資ファンドを利用する、世界中の何百万人もの個人投資家です。例えば米国では、資本市場への投資機会は、かつては選ばれた一握りの人々だけのものでした。しかし今日では、おもに投資ファンドが提供するアクセスのしやすさ、柔軟性、資産形成の可能性により、ほとんどの米国人にとって手の届くものとなっています。

この民主化は、ミューチュアルファンドの保有と株式市場への参加との強い結びつきによって推進されてきました。ミューチュアルファンドがより広く普及し利用しやすくなったことで、米国の世帯、特に中~低所得層の世帯が株式市場に参加できるようになりました。2022年までに米国世帯の58%が株式を直接、あるいは投資ファンドや退職貯蓄口座を通じて保有するようになっており、その割合は1989年のほぼ2倍に達しています。[1]

同様に、ミューチュアルファンドを保有する米国世帯の割合は、1980年にはわずか6%だったのに対し、2023年には52%へと劇的に上昇しています。[2]この幅広い普及は、広範な国民の資本市場への参加を現実化する上で、極めて重要な役割を果たしています。

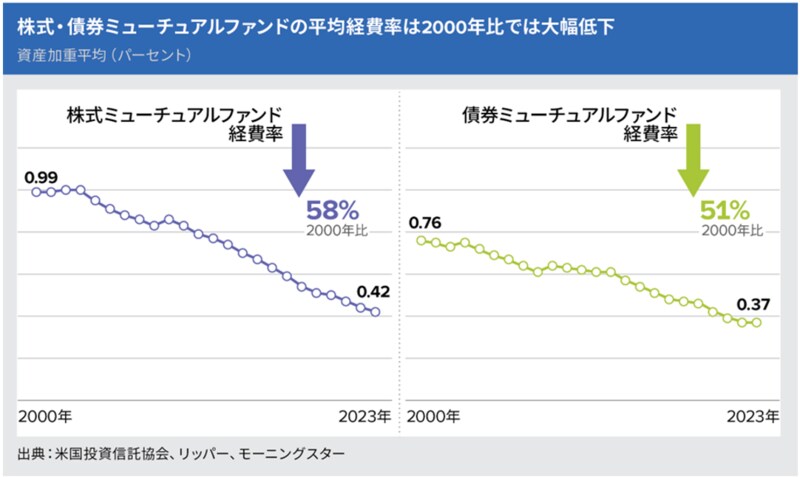

また、競争やイノベーション、そして効率性向上の結果、このような集合投資にかかるコストは時間の経過とともに大幅に低下しています。例えば、米国の株式や債券のミューチュアルファンドの平均経費率は、過去20年間だけでも50%以上低下しました。[3]

将来への備えを蓄える

米国では、投資ファンドや資本市場への投資が普及するにつれて退職後に向けた貯蓄が増加しています。

個人向け個人退職勘定(IRA)のような個人口座と並んで401(k)のような雇用者拠出の確定拠出年金制度が広く採用されたことが、中間所得者層の経済的な将来を安定させる上で大きな役割を果たしてきました。ミューチュアルファンドはこうした個人退職勘定で重要な役目を担っており、2023年末時点で401(k)資産の65%、IRA資産の43%がミューチュアルファンドに投資されています。これらの制度と、日本の国民年金や厚生年金保険に類似する米国の社会保障制度が合わさることで、何百万人もの米国人が老後の経済的安定を得ています。

401(k)とIRAは、米国の労働者が税制上の優遇措置を受けて貯蓄できるようにすることで、社会保障制度を補完し、退職後の安定収入を確保することを目的としています。今日、ほとんどの米国人が、老後の生活を支えるうえで、社会保障給付、401(k)を含む退職年金制度、そしてIRAの組み合わせを利用しています。

この組み合わせは、非常に効果的であることが証明されています。最近のICIの調査によると、典型的な72歳の米国人は、社会保障制度と401(k)などの退職年金制度やIRAからの収入を組み合わせることにより、インフレ調整後で50代半ばから後半以降の平均的な可処分所得の90%以上を賄えることが示されています。[4]

長期投資の文化を構築する

米国における個人向け退職貯蓄の成長は、長期投資の文化を構築する上で重要な役割を果たしてきました。例えば、401(k)プランは、あらゆる規模の企業で働く何百万人もの労働者に、定期的な貯蓄とミューチュアルファンドのような分散型ファンドへの投資の習慣を定着させました。401(k)プラン内のミューチュアルファンドは、幅広い資産クラスへのアクセスを提供することで、潜在的な長期的成長を利用して個人が資産形成することを可能にしています。2023年時点では、ミューチュアルファンド保有世帯の64%が、初めてミューチュアルファンドを購入したのは職場の退職年金制度だったと回答しています。[5]401(k)プランは、定期的な拠出(多くの場合、給与からの自動引き落とし)を奨励することで、何百万人もの米国人が一貫した貯蓄習慣を身に着けるのに役立っています。

401(k)の税制優遇措置やロスIRAの非課税引き出しのような税制上の優遇措置により、参加者が投資を継続し、長期にわたって複利効果を最大化するインセンティブがさらに高まっています。

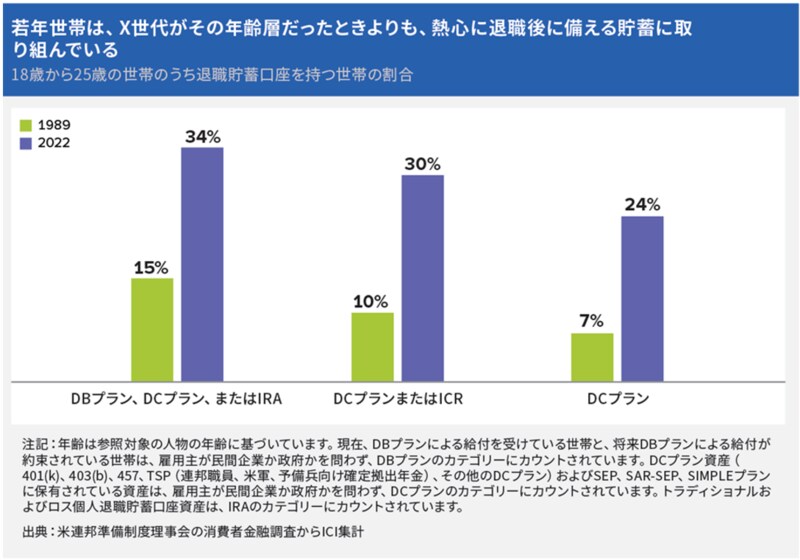

さらに、雇用主や金融機関が、特に若い世代を対象に、早い時期に開始して長期的な視点を維持することの重要性を強調する教育リソースを提供しています。その結果、Z世代やミレニアル世代を含む若い米国人が、税制優遇のある退職年金制度をますます活用するようになっており、投資文化が拡大しています。これにより、これらの若い層の世帯では、それより前の世代が同じライフステージにあったときよりも、退職後の貯蓄が大幅に進んでいます。[6]

退職後の備えが重視されるようになったことで文化的な変化が起こり、長期投資が実践すべき重要な行動となりました。この変化により、あらゆる年齢層の米国人が大きな富を築き、経済的な将来を安定させる力を得ています。

長期的な経済的進展を支える

個人投資家にとってのメリットに加え、投資ファンドは、株式や債券、その他の有価証券で分散ポートフォリオを構築することで、グローバル金融市場に約70兆ドルもの資金を供給しています。こうした様々な資産クラス、産業、そして地域に対する分散投資により、リスクを分散し、1つの投資先の低迷がポートフォリオ全体に与える影響を軽減します。

また、効果的なリスクマネジメント戦略により、資金が慎重に配分され、リターンの可能性と関連するリスクとのバランスが保たれます。投資先を分散し、慎重にリスクを管理することで、ファンドは健全なファンダメンタルズと高い成長性を持つ企業やプロジェクトに資金を配分することが可能となります。このような資本形成のプロセスにより、企業は事業拡大、研究開発、その他の資本集約的なプロジェクトに資金を供給することができます。また、あらゆる人々が利用するインフラや必要不可欠なサービスの財源を政府が賄うのにも役立ちます。

さらに投資ファンドは、資金プールを供給し、企業や政府への資金フローを機能させることで、長期的な雇用創出と経済成長に貢献しています。

100年先を見据えて

米国でミューチュアルファンドが誕生して1世紀を祝うにあたり、当協会はこれからも、包括的かつ進展を支える未来の構築に注力していく所存です。投資家を保護すると同時にイノベーションを促す厳格な規制は、引き続き不可欠です。金融テクノロジーの進歩により、それぞれの人に合わせたリスクプロファイルやオーダーメイドの投資商品の提供が可能になり、投資がより身近かつ適切なものになっています。

日本には、資本市場をさらに活性化し、投資ファンドの利点を活用し、国民の皆様のために資産を基盤とするインカムと富を構築する膨大な機会があります。ICIは、日本政府と日本の世帯の強力なパートナーとして、日本における国内および海外の資産運用業界を強化し、日本の世帯が安定した経済的将来のために投資する機会を増やすことができるよう、これからも真摯に取り組んでまいります。

|

米国の個人退職勘定について 米国の民間企業の退職年金制度で最も一般的なのは、確定拠出年金です。このうち最も普及しているのは、従業員の雇用主を通じて組織される401(k)退職金口座で、この口座では通常、給与が支払われるたびに従業員と雇用主の双方が参加者の口座に定期的に拠出します。参加者は、これらの拠出金について、幅広いメニューから投資オプションを選択します。 また、米国人は、個人向け個人退職勘定(IRA)を利用することができます。IRAは、雇用主が主導する退職年金制度からのロールオーバーを受け入れることによって、職業間または退職時に移管することができ、拠出口座として利用することが可能です。IRAは、保有する個人が金融サービス会社と投資対象を選んで設定します。 米国の確定拠出型退職年金とIRAは、貯蓄と投資の枠組みを提供するもので、働く人がキャリアを重ねるにつれて残高を積み立て、統合し、維持することを可能にし、ミューチュアルファンドを含む多種多様な投資の選択肢を提供します。 米国の個人向け退職金制度から学べる主な事項に関するさらなる情報は、下記のICIホームページでご覧いただけます:www.ici.org/global_retirement#japanese-translations |

[1]米連邦準備制度理事会の消費者金融調査を参照、チャートブック:https://www.federalreserve.gov/econres/scf/dataviz/scf/chart/#series:Stock_Holdings;demographic:all;population:1;units:have

[2]「Ownership of Mutual Funds and Shareholder Sentiment, 2023」(ICIリサーチパースペクティブ)参照https://www.ici.org/system/files/2023-10/per29-10.pdf

[3]「Trends in the Expenses and Fees of Funds, 2023」(ICIリサーチパースペクティブ)参照https://www.ici.org/system/files/2024-03/per30-02.pdf

[5]「Characteristics of Mutual Fund Investors, 2023」(ICIリサーチパースペクティブ)参照https://www.ici.org/system/files/2023-10/per29-11.pdf

[6]「Ok, Boomer: Retirement Prospects for Younger Americans Actually Look Bright」(ICIビューポイント)参照https://www.ici.org/viewpoints/24-view-retirement-prospects