日銀のYCC修正を受けて、長らく低水準を維持してきた国内金利が上昇し、市場の注目を集めている。日本にマイナス金利が導入されて以降、投資魅力度が低下した国内債券から為替ヘッジ付きの外国債券に資金を移す投資家も多かったが、足元では高い金利を享受できる一方で高止まりしているヘッジコストが足枷となっており、保有スタンスの見直しが検討されつつある。国内債券への回帰は妥当であるか、検討する際のポイントを整理してみたい。

当然のことながら、国内債券運用にはヘッジコストがかからないため、外国債券のようにインカムリターンがヘッジコスト負けする心配はない。加えて、米欧とは異なり、順イールドの状態であることから、ロールダウン効果が期待できる点もプラス材料だ。

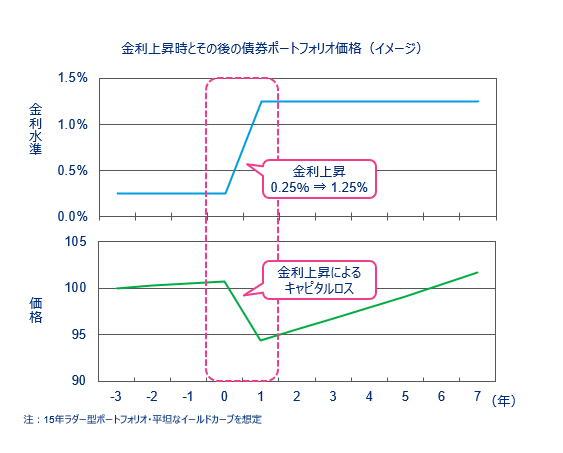

次に、留意すべきリスクについて考える。右図は、債券による運用中に金利上昇が起きた場合の価格変化をイメージしたものである。金利上昇時に発生したキャピタルロスは、その後のインカムリターンでリカバーすることができるが、金利上昇前の価格まで回復するには相応の期間を要している(図の例では、1%の金利上昇分のキャピタルロスを取り戻すのに6~7年かかっている)。

保有債券を簿価評価で管理できる投資家にとっては特段問題にならず、売却時の実現損のみ注意すれば良いが、時価評価がベースの投資家にとっては、金利上昇のタイミングは極力避けて投資し、その後の高いインカムリターンのみ享受したいところだ。債券市場全体で見ると、NOMURABPI(総合)の修正デュレーション(金利感応度)は外国債券のインデックスと比較してもかなり長く、金利上昇時の価格下落リスクは大きい。

日銀の植田総裁は、2023年10月に長期金利が「1%を大きく継続的に超えるということはない」との見方を示したが、7月に修正したばかりのYCCを10月に再修正しており、さらなる政策修正観測も高まりやすいとみられ、金利上昇圧力の強い状況が続くことが想定される。

このような環境下、インデックスを意識した運用を行う企業年金などにおいては、現時点での国内債券への回帰は慎重になっている。金利上昇リスクに耐性があるようなアクティブ戦略などを活用しつつ、タイミングの分散を図りながら取り組む必要があるだろう。金利上昇時のインパクトとその後の利回りについての見通しを把握した上でのポートフォリオ構築をお勧めしたい。