2022年以降、インフレ指数の伸びが加速させた海外での利上げ局面によって、地域金融機関の有価証券ポートフォリオは大きく影響を受けた。

株式と債券の相関が高まって伝統資産での運用が困難になったことに加え、日本銀行の金融政策にも訪れた変化の兆しが一層の混迷さを際立たせた。国内での消費者物価指数の上昇を受けて、昨年12月と今年7月には日銀のイールドカーブ・コントロールの修正があり、それ以降もたびたび金融政策正常化に向けた憶測が飛び交って、国内の金利動向についても不透明感が漂っている。

こうした環境下、投資家の間で目下の課題になっているのが、既存のポートフォリオの保全や整理だ。そのため伝統資産の中では、債券ベアファンドのようなヘッジツールとしても機能する戦略や、ETFなどを用いて2023年の日本株の上昇局面を捉える短期的なトレーディングにも一定のニーズがあったようだ。

もっとも、為替ヘッジコストの増大や金利の高止まり、金融政策の不透明さなどは昨年から継続しており、新たなファンド投資に積極的に臨める投資家は多くはな

いようだ。それでも、今年に入ってポートフォリオの整理を終え、収益の積み上げが求められる投資家の間では、じわじわと新規投資の動きが見られる。

2022年から23年にかけて、伝統資産での収益機会が限定的だったことを背景に、機関投資家の間で注目されたのがオルタナティブ投資だ。「プライベートアセットの中でもとりわけ、インカム収益が狙えるプライベートデット(PD)やインフラといった資産クラスが検討されています」と語るのは、三井住友信託銀行(SMTB)で機関投資家営業部次長の藤澤樹一朗氏だ。

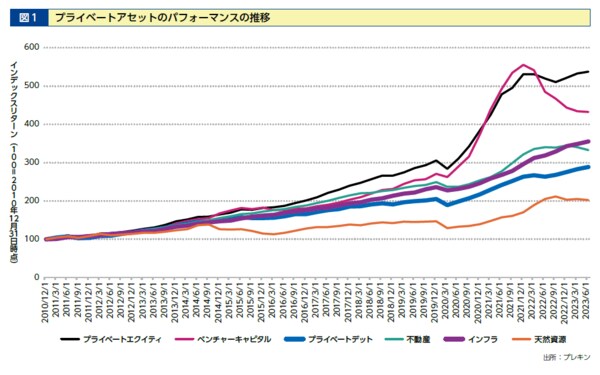

図1にあるように、PDもインフラも市場拡大とともに順調にリターンを積み上げてきているため、投資家を惹きつける要因になっているだろう。

とはいえ、流動性への危惧や運用体制の面からプライベートアセット投資が難しい地域金融機関も少なくない。そんな投資家の間で話題を呼んでいたオルタナティブ投資が、オプションの売りから得られる「オプション・プレミアム」を活用した戦略だ。SMBC日興証券でグローバル金融ソリューション部副部長の前田進一郎氏は次のように語る。

「こうした戦略はボラティリティを収益の源泉としており、比較的安定したキャッシュフローが期待できます。また、投資家の懸念材料となっている金利リスクを取らないことから、従来のロングオンリーかつ伝統資産に頼った運用が行き詰まる中で、オルタナティブな資産や手法を用いて収益を模索する動きの一環ともみられます」

2023年度も後半に入り、今後の投資環境をどう見据え、どう対処すればよいのか、各社に資産クラスごとの注目戦略を聞いた。

伝統資産が運用難に直面する今、注目すべき新たなソリューション

▪債券・クレジット

債券投資においては金利上昇の影響をどの程度回避しつつ、どれだけのインカムを得るかという、デュレーションリスクとインカムの収益性のバランスが悩ましいところだ。まずは、先進国国債に関するソリューションから見ていこう。

米国での利上げサイクルが終盤に近づいている中、投資家としては米国債への再投資のタイミングをうかがっている最中だろう。とはいえ、市場関係者の想像以上に底堅い景気を背景に米金利のピークがいまだ明瞭でないことや、政策金利の高止まりによる為替ヘッジコストの負担増が、新規投資を躊躇させる要因になっていると考えられる。

従来、機関投資家の外債投資においては、為替をフルヘッジすることが基本戦略であった。しかし、米国債のエントリーポイントを探る中でコスト増によるマイナスキャリー状態がしばらく解消されないのであれば、何らかの対策が必要だろう。

「選択肢としては為替ヘッジの比率を調整するか、むしろ為替を収益源泉にするという手法が考えられます。前者ではヘッジ比率の機動的な調整が検討されますし、後者では先進国国債のロングショート戦略の中に為替を組み合わせる方法もあるでしょう。あるいは、通貨ペアの中には緻密な分析を行うことで収益を獲得できるものもあります。債券が苦しい環境にあるのは間違いないのですが、打つ手が何もないというわけではありません」と、SMTBの藤澤氏は語っている。

それでは、クレジットによる収益機会はどうだろうか。投資家が目指すインカムのターゲットが1桁台前半だとすると、過度なクレジットリスクを取ることなく100 ~ 200bpのスプレッドを目指す商品であれば検討しやすいだろう。

その1つの手法として、SMBC日興証券の前田氏が挙げるのは円建てのクレジットだ。現状、円建て劣後債のスプレッドはバラつきがあるもののA格で100~150bp程度が上乗せされている。円債はこれからの金利上昇を見据えると投資を躊躇してしまいがちだが、金利スワップなどを用いて金利リスクをヘッジすることで、スプレッドのみをインカムとして獲得することも可能だという。

あるいは、金利リスクを取らない変動金利債券も1つの解になるだろう。その中でもCLO(ローン担保証券)は、AAA格のトランシェでも短期金利に150bp超を上乗せした収益の獲得を目指すことができる。

「私はCLOを興味深い商品と見ていますが、地域金融機関の間に普及していないのは、金融危機がもたらした証券化商品に対するネガティブな印象や、CLO内のローンポートフォリオの不透明性がネックとなっているのでしょう。そうした懸念には共感できるものの、危機後により保守的な構造へと見直されたことや、AAA格のCLOが過去にデフォルトしたことがないという点は安心材料といえます。市場規模も拡大していることを踏まえれば、投資を検討する価値は十分にあるのではないでしょうか」(前田氏)。

また、いわゆる投資信託とは形態は異なるが、金銭信託を活用したABL(アセット・バック・ローン)信託を活用することで収益を積み上げることも検討できると、藤澤氏は語っている。「日本国債をベースとしながら、デリバティブなどを組み込むことで金利上昇圧力がかかる局面にも対応しながら、アルファを上乗せすることも可能です」。

後編では株式・J-REITやオルタナティブ資産についての最新動向をお届けします。