公募投信に関連する施策では、今回の会合で事務局が以下のような方向性を提示しました。

・FD原則に、プロダクトガバナンスに関する運用会社用の記載を追加

・投信のファンドマネジャーの氏名開示を促進

・大手金融機関グループにおける運用力向上、ガバナンス改善・体制強化のプラン作成促進

・二重計算問題の解消に向けたマテリアリティポリシー明確化

・種類受益権の解禁を検討

・約款「重大変更」の基準を明確化

FD原則改定しプロダクトガバナンスの記載を追加へ

2017年に策定し、金融事業者に自主的な採択と取り組み状況の公表を促している「顧客本位の業務運営に関する原則」(FD原則)に、プロダクトガバナンスに関する記載を追加する案が提起されました。

当局はFD原則そのものについて、販売サイド・運用サイドの双方で広く採択を促していますが、新たに追加される記載は運用会社に特化した記載になる見通しです。具体的には、(1)想定顧客を明確にする(2)顧客の利益を最優先して、個別商品ごとに品質管理を行うガバナンス体制の確立を図る――といった内容が軸になりそうです。

「親会社問題」是正へ大手グループに働きかけ

大手金融機関グループに対し、グループ内での資産運用ビジネスの経営戦略上の位置づけや、運用力向上、ガバナンス改善・体制強化のためのプランの策定・公表を促す方向性を提示しました。

背景には、いわゆる「親会社問題」に対する金融庁の問題意識があります。

金融庁は4月公表の「資産運用業高度化プログレスレポート2023」で、運用会社が同一グループに属する販売会社から過度な干渉を受けることで、運用ビジネスにおいて顧客の最善利益の追求に専念しにくい状況が生まれているのではないかと問題提起しました。今後、金融事業者側が新たなプランを策定するにあたっては、運用会社の独立性確保を前提としたグループ全体の経営戦略の整理が求められることになりそうです。

投信の基準価額を算定する同じ業務を運用会社と信託銀行が別々に行う「二重計算問題」の解消に向けては、一社計算への移行に向けた投信協の議論を支持する立場を改めて強調しつつ、金融庁としても「マテリアリティポリシーの明確化など必要な対応に取り組む」としました。

マテリアリティポリシーは、基準価額の計算ミスが発生した場合に、一定の範囲内であれば運用業務の安定的な継続を優先して手続き上はミスと見なさず、基準価額を確定させるという取り決めのことです。金融庁はマテリアリティポリシーの投資家への周知を監督指針に記載することを検討しています。また、具体的に残高の何%以上をミスと見做すかについて、行政側などが一定の目安を示す可能性も浮上しています。

決議なしで一社計算移行を可能に

投信の約款を変更する際、「重大な変更」に当たる場合には投信保有者の決議が必要になるなど、運用会社や販売会社において大きな手続き負担が発生します。

投信協会はこれまでの会合で、一社計算の導入によるオペレーションコストの低下や、実績が芳しくないファンドの繰り上げ償還などについて、受益者の利益に資するため約款変更の手続きを簡略にすべきと提言していました。

こうした意見を踏まえ事務局側は、重大な変更に関する既存の想定問答集を更新し、決議が不要となる範囲を明確化する方向性を提示しました。

二重計算の解消は海外運用会社の招致による国際金融センター構想という政策的な意図が背景にありますが、約款変更の基準が明確になれば、既存ファンドにおいても一社計算への移行が加速する可能性があります。

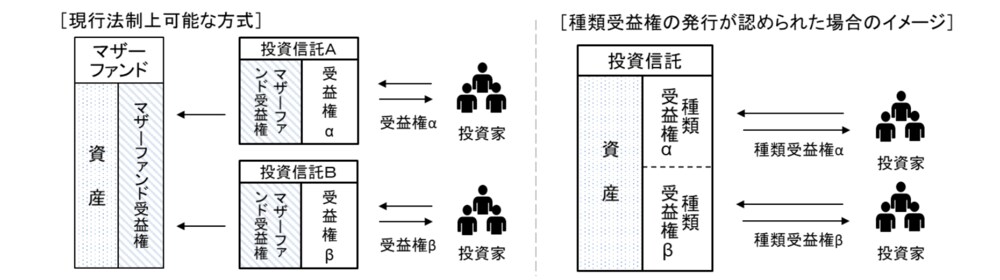

また、同じ投信で信託報酬や為替ヘッジ、販売手数料の支払いタイミング、分配方針などを分ける「種類受益権」解禁に向けて検討を始める方向性が打ち出されました。

排出権ファンドは優先度ダウンか

前回の会合までに議題に上っていた様々な論点についても、委員側の意見を整理する形で、事務局側が以下の通りそれぞれ一定の方向性を提示しました(カッコ内が具体的な対応案)。

・ミドルバックオフィスの外部委託促進(全部委託の解禁と投資運用業の参入要件緩和)

・投信による非上場株投資の促進(VCの公正価値評価導入促進と、新たなプリンシプルの策定)

・外国籍投信の組み入れ(投資家保護の措置促進)

一方、これまでの会合で話題に上っていた排出権を対象とする投信の組成については、まずは市場の状況を精査した上で、将来的に投信の投資対象への追加を検討するとの考えを提示。「排出権ファンド」解禁に向けた議論を今後も継続するものの、資産運用立国に向けた全体のスケジュールの中では優先度がやや低下しつつあることを示唆しました。