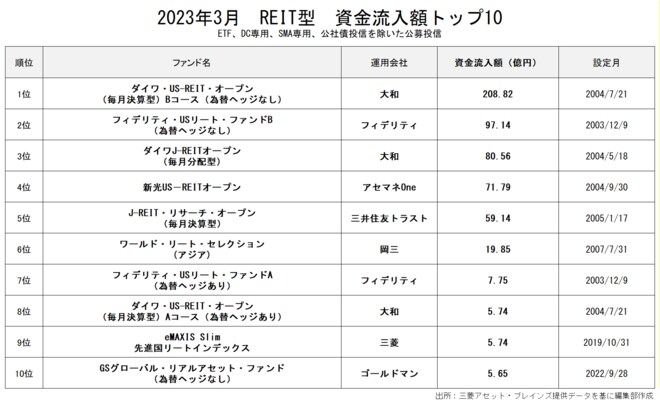

3月の資金流入額1位は「ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし)」(208.82億円)

REIT型ファンドの3月の資金流入額1位は、「ダイワ・US-REITオープン(毎月決算型)Bコース(為替ヘッジなし)」だった。同ファンドは、米国のリート(不動産投資信託)に投資し、配当利回りを重視した運用を行う。3月は-6.6%のマイナスリターンとなり、3月末時点における1年騰落率も-13.2%となっている。ただ、3月末時点におけるポートフォリオの配当利回りは4.0%となっており、4月以降も配当狙いの買いが入る可能性は高いだろう。

■ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし)

基準価額 2128円

信託報酬 1.672%(年率・税込)

純資産残高 6685億円

<騰落率>

1ヶ月 -6.6%

3カ月 0.5%

6カ月 -2.0%

1年 -13.2%

※3月末時点

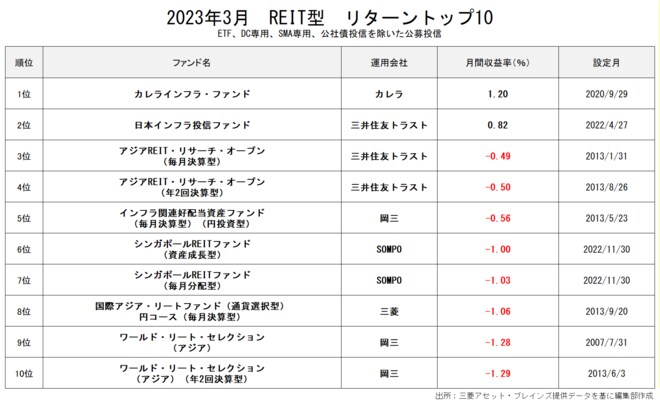

3月のリターン1位は「カレラインフラ・ファンド」(1.20%)

REIT型ファンドの3月のリターン1位は、「カレラインフラ・ファンド」だった。同ファンドは日本の金融商品取引所に上場しているインフラ投資信託証券および不動産投資信託証券などに投資する。インフラ関連は、主に太陽光や風力、バイオマスなど再生可能エネルギー発電施設に投資している。3月は1.20%のプラスリターンとなり、3月末時点における1年騰落率も10.53%と高いリターンとなっている(分配金込基準価額)。

■カレラインフラ・ファンド

基準価額 1万356円

信託報酬 0.99%(年率・税込)

純資産残高 23.56億円

<騰落率(分配金込基準価額)>

1ヶ月 1.20%

3カ月 1.42%

6カ月 1.31%

1年 10.53%

※3月末時点