圧倒的多数は「外国株式」

「国内株式」は日本経済活性化への期待も

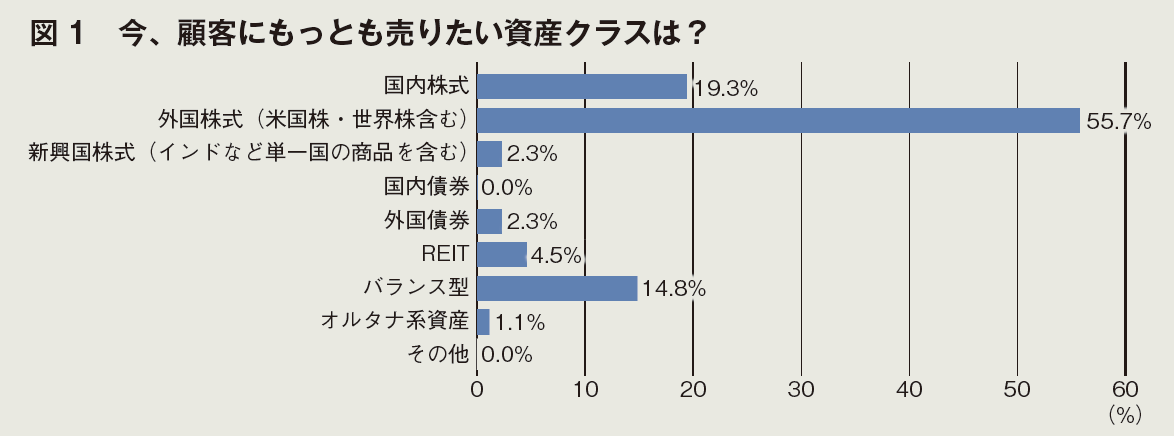

販売会社の担当者が顧客に、「顧客のニーズやポートフォリオを踏まえた上で」を前提に、もっとも売りたい資産クラスについて問うと、図1の結果となった。

1位は過半数を占めた「外国株式(米国株・世界株含む)」。「長期的な成長が期待できる」「圧倒的な信頼性」「長期積立投資に最適」など、長期資産形成の提案に合致する資産クラスだという意見が多数集まった。特に米国株投信は、大統領選や景気の先行きなどの不透明要素すらも「長期投資においてはそこまで懸念されない」という、販売担当者の信頼の高さが浮き彫りになる結果となった。

2位の「国内株式」では、「日本株は割安」という回答が多い中、「日本企業について知ってもらう機会にしたい」「日本市場の好転に期待したい」という、日本経済の活性化を願う意見も散見された。

3位となったのは「バランス型」。「長期保有に向いている」「マーケットの良し悪しに一喜一憂しない分散運用が王道と考える」という意見のもと、選ばれたようだ。

顧客のポートフォリオ偏重懸念

将来的には「もっと分散を」

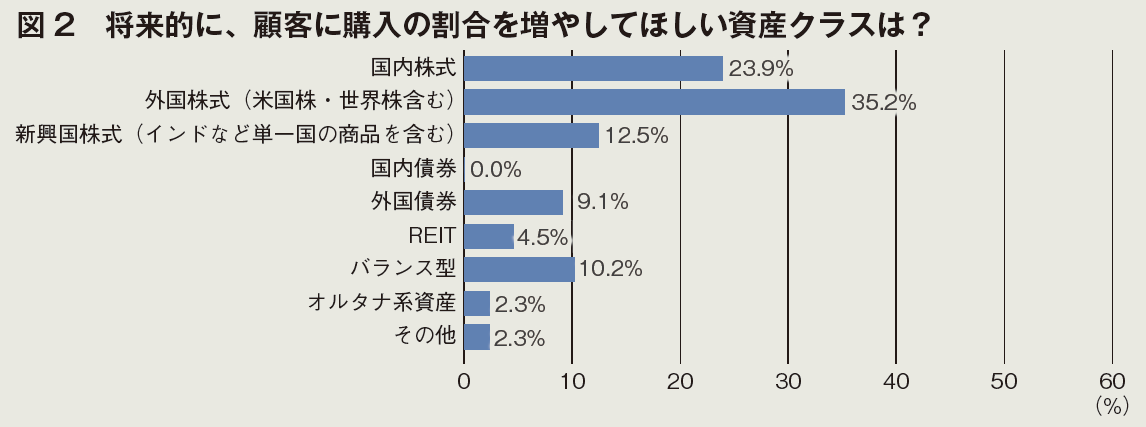

では、「将来的に購入を増やしてほしい資産クラス」はどうか(図2)。こちらも1位は外国株式、2位が国内株式だが、「今」よりも2位との差は大きくない。「外国株式」が選ばれた理由は「今」と大きな違いはないが、一部「日本円以外でも資産を持ってほしい」という分散投資を期待する声もあった。2位の「国内株式」を選んだ理由としては「海外株式(主に米国株)への偏りを軽減するため」という内容が最多で、1・2位の回答は相互に作用しているようにも見受けられ、それが差が縮まった要因のひとつなのかもしれない。

3位には「新興国株式(インドなど単一国の商品を含む)」がランクイン。新興国として名前が挙がったのはインドのみで、注目度の高さがうかがえた。だが、インドだけではなく「世界株や米国株をすでに保有している顧客には、新興国投資の提案が分散につながる」「リスクはあるが、高いリターンを獲得できる可能性がある市場」など、分散投資と今後の成長性への期待の両面から、将来的に提案に組み入れたいと考えられているようだ。

資産運用会社にも聞いてみた!「増やしてほしい資産クラス」

今回は、組成側である運用会社にもヒアリングを試みた。大前提として、各社とも「顧客のニーズ、投資経験や資産状況に合った商品を提案すること」としながらも、現在のマーケット状況や将来的な可能性を踏まえ、回答してくれた(一部抜粋)。

【今、売ってほしい資産クラス】

外国株式

・中長期的な米国企業の株式リターンはほかのアセットクラスを上回り、日本の投資家の資産形成のコアになるべき資産と考える。

・インデックス・アクティブファンドを含めた分散投資、アセットクラス内でのマネージャー分散を検討することで、強固なポートフォリオ構築が可能。

国内株式

・米国株一辺倒となっている顧客ポートフォリオの改善。

・先進国の中でも割安な日本株市場の活性化のため。

その他「マルチ・アセット」

・幅広い分散投資、専門家によるアセットアロケーション、リスク水準に応じた商品設計で、ソリューションとして提案できる商品だから。

【将来的に、販売の割合を増やしてほしい資産クラス】

外国債券

・中長期的に株式投資とは異なるリスク・リターン特性をもたらすと考える。投資家のすそ野拡大に伴い、株式以外の資産クラスに対応するニーズは当然あるはず。オルタナ系資産

・伝統資産は十分に分散効果が発揮できない市場になってきているため、異なる値動きをする資産クラスの追加が望ましい。

国内株式

・国内投資家の関心が米国株に偏重しているため、リスク分散すべき。