金融市場には「利回り(金利)」 が存在しますが、その「利回り」のことを英語で「イールド(Yield)」と呼びます。また、「利回り」にはさまざまな「期間」があり、例えば30年国債や10年国債のような長期の利回りもあれば、2年国債などの期間の短い利回りもあり、さまざまな期間利回りが存在します。これら期間利回りを俯瞰したものがイールドカーブ(Yield Curve、利回り曲線)と呼ばれ、その形状が経済環境や金融政策によって大きく変化し、さらに、今後の経済・景気動向を示唆するとも考えられており、マーケットで注目されています。

高進するインフレへ対応し、米国では急速で大幅な利上げ

コロナ禍で行われたFRB(米連邦準備制度理事会)による強力な金融緩和の影響からか、2021年ごろから米国でインフレが高進してしまい、そのインフレを抑制するためにFRBは2022年3月から急速な利上げを開始しました。

一方、インフレ高進を警戒していたマーケットはFRBが利上げを開始する以前から利上げを想定し、米2年国債利回りなどの短い期間の利回りは利上げに先立って2021年後半から上昇が始まりました。2022年は米利上げが急ピッチで続き、米国債利回りもそれに呼応する格好で急ピッチで上昇しましたが、秋を迎えるとマーケットが一変しました。米利上げは続く一方、米国債利回りは期間が長めのものを中心にピークアウトしたのです。

2023年に入っても状況は変わらず、米利上げは続く一方、米国債利回りは頭打ちで推移しています(図1参照)。

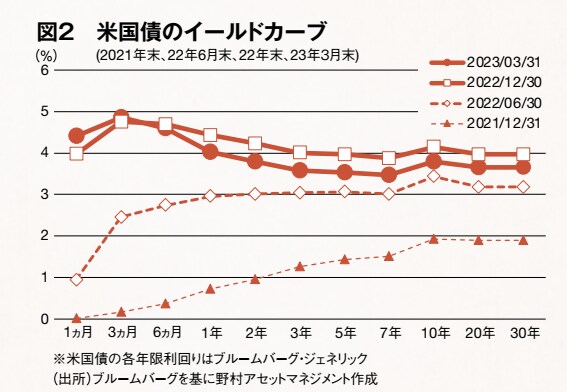

図1には4時点(①2021年末、②22年6月末、③22年末、④23年3月末)に縦線を入れていますが、各時点の利回りの断面図のようなものを「イールドカーブ」と呼び、図2のような形状になります。

横軸が期間の長さで、縦軸が利回り水準です。まず初めに、利上げ前の①2021年末は図2の--▲--線で表示しており、期間が長くなるほど利回りが高くなる形状(「順イールド」 と呼びます)となっています。その後、利上げが開始され、3回利上げが行われた後の② 2022年6月末は--◇--線で表示、①の形状(順イールド)を概ね保ちながら、全般的に利回りが上方にシフトしました。

その後も利上げが続き、2022年末までにさらに4回の利上げが行われましたが、③2022年末のイールドカーブは-□-線となり、形状が①②とは変わり、3カ月といった短い期間の利回りのほうが5年、10年といった長い期間の利回りよりも高くなる「逆イールド(イールドカーブの逆転)」と呼ばれる形状に変わりました。また、その後も利上げが続きましたが、2023年3月末では-●-線となり、③の形状(逆イールド)を概ね保ちつつ、1カ月の利回りは上昇した一方、長めの利回りは総じて低下しました。

期間の短い利回りは中央銀行の金融政策(この場合で言えば「利上げ」)の影響を大きく受けますが、期間が長い10年、20年といった利回りは相対的に影響を受けにくく、基本はマーケットが決めます。2023 年3月末のイールドカーブは「逆イールド」 となっていますが、そのことが示すマーケットのメッセージは「現状の政策金利は高すぎる(引き締めが強すぎる)」や「このままの状態が続くと景気が悪化し、利下げに転じる可能性がある」 といったもので、金融引き締めが強すぎることへのメッセージと言われています。今後の利回りや景気の動向、中央銀行の金融政策を占う上で、非常に重要な指標と考えられています。

日本銀行が採用しているYCC政策とはどんなものか

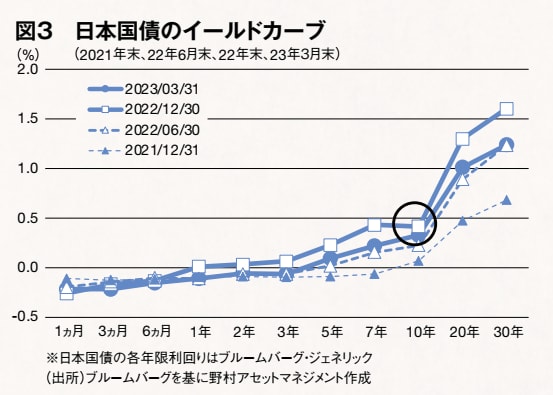

FRBが急ピッチで利上げを実行している最中、日本銀行は利上げを行わずに金融緩和を継続しています。また、日本銀行の金融緩和はFRBなどが実施している政策とは若干異なり、伝統的な金融政策である政策金利(翌日物金利)の誘導に加え、YCC(イールドカーブ・コントロール)という政策を併用しています。 YCCとは、長期金利の誘導も併せて行うというもので、2023年4月時点では10年国債利回りを概ねゼロ%±0.5%程度に設定し、その範囲内に収まるように10 年国債を買い入れるという政策です。

日本銀行は金融緩和を続けていますが、他国・地域の多くの中央銀行が利上げを続けていることや、日本でもインフレが高まっており将来的な利上げが想定され始めていることから、日本国債のイールドカーブもわずかながら期間が長めの利回りが日を追って上昇してきました。

一方、10 年の利回りを誘導しようとしているため、イールドカーブの10年のところが妙に凹むという現象が起こっており、マーケットへのさまざまな副作用が懸念されていることから、市場では植田・日銀新総裁体制下でYCCの見直しが行われるのではないかという観測が広がっています(図3参照)。

以上のように、「逆イールド」 となっている米国では、引き締めが強すぎるために今後の景気減速や場合によっては利下げが予想されており、「イールドカーブがいびつな」日本ではYCCの見直し、つまりは金融緩和の見直しが予想されています。このように、イールドカーブはその形状からさまざまな予測がなされており、金融市場の予測において重要な指標となっています。

執筆/阪井 徹史(野村アセットマネジメント シニア・ストラテジスト)

1988年以降、約20年間野村アセットマネジメントにて主に日本株のアクティブ運用業務に従事。その後、グローバル・ストラテジストとして、世界のさまざまな市場の分析や投資アイデア提供活動を継続中。