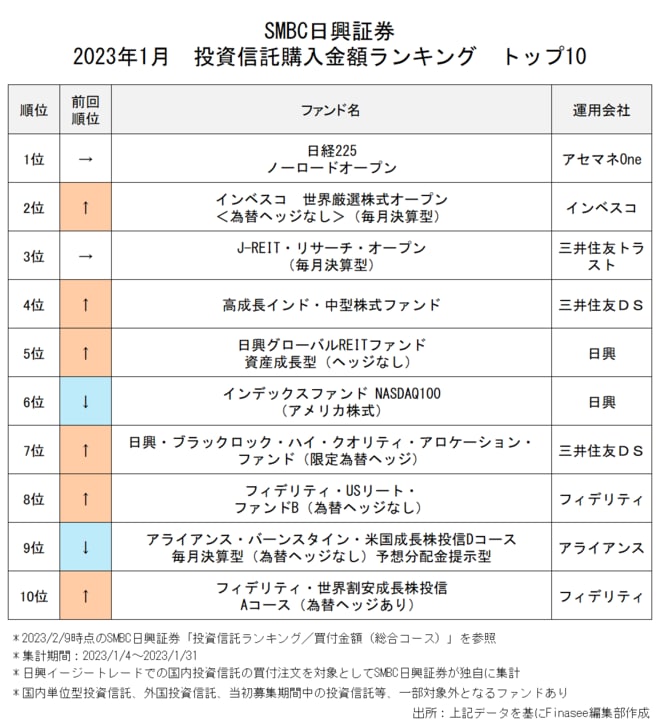

2023年1月、SMBC日興証券で多くの資金を集めたのは以下のファンドだった。

第1位「日経225ノーロードオープン」の概要

SMBC日興証券の1月ランキング1位は、「日経225ノーロードオープン」だった。同ファンドは、日経平均株価(日経225)に連動する投資成果を目指すインデックスファンドである。12月は-6.6%のマイナスリターンとなったものの、1月末の基準価額は1万9782円と12月末の1万8901円から4.6%上昇した。ただ、日経平均株価に連動するインデックスファンドは、株価が上昇する局面で売りが増える傾向にある。同ファンドからは1月に約152億円の資金が流出した。これは、国内公募株式投資信託(ETF除く)の中で2番目の大きさとなった。

■日経225ノーロードオープン

基準価額 1万8901円

信託報酬 0.55%(年率・税込)

純資産残高 2531.25億円

<騰落率>

1カ月 -6.60%

3カ月 0.56%

6カ月 -0.51%

1年 -8.16%

※12月末時点

全体を見て:REIT型ファンドが人気

SMBC日興証券では、REIT型ファンドの人気が高かった。ランキング3位の「J-REIT・リサーチ・オープン(毎月決算型)」は、国内のREIT(不動産投資信託)に投資するREIT型ファンドである。12月は-3.75%のマイナスリターンとなったものの、12月末時点における予想配当利回りは4.09%あり、インカムゲイン狙いのファンドとして魅力が高い。2月以降も、SMBC日興証券のランキング上位に入る可能性は高いだろう。

■J-REIT・リサーチ・オープン(毎月決算型)

基準価額 6098円

信託報酬 1.1%(年率・税込)

純資産残高 4333.09億円

<騰落率>

1カ月 -3.75%

3カ月 -2.38%

6カ月 -1.55%

1年 -5.11%

※12月末時点