本稿は、みずほ銀行のプライベートバンキングビジネス(以下、「PBビジネス」)について、同行ウェルスアドバイザリー部の川崎洋嗣部長へのインタビュー(2024年6月3日実施)を踏まえ、第三者である筆者が、これまでの取組みや現状をまとめたものである。2021年に発展的解消したみずほプライベートウェルスマネジメントは、日本におけるプライベートバンク専業会社の草分けであり、その経験とリソースをどこまで昇華できるかが注目される。

プライベートバンク専業会社の草分け:みずほプライベートウェルスマネジメント

日本におけるPBビジネスの歴史を振り返ると、3回の大きな波に分けることができる。1回目は、シティバンク・プライベートバンクが1990年代末に起こしたPBブーム、2回目が2000年代後半からリーマンショックまでの富裕層ブーム、3回目が2013年以降、今につながる資産価格の上昇とPBビジネスの拡大である。

1回目の大波は、シティバンク銀行の一人勝ちであったが、2回目以降は外資系PBと国内の大手金融機関がしのぎを削る総力戦となった。2000年代後半は、不良債権の処理が一段落し、部分的な景気回復が見られる中で格差の拡大が進み、「富裕層」という言葉が盛んに使われるようになった時代である。

この時期の大手金融機関のPBビジネスへの取組みの中で最も注目されたのが、みずほフィナンシャルグループによるみずほプライベートウェルスマネジメント(以下、「みずほPW」)の設立である。同社はPBビジネスが日本で根付くかどうかまったく見えないときに、銀行・信託・証券が一体となったPBサービスを、コンサルティング会社という形態で実現しようという野心的な取組みだった。設立当初の対象顧客層は、純資産10億円以上、預かり資産5億円以上の企業オーナーとされ、グループ外の企業との連携にも積極的で、保険商品については共立インシュアランス・ブローカーズと、非金融サービスについては日動画廊やCORNES&CO.などと業務提携したことが報じられた。

みずほPW設立の翌年、メリルリンチ日本証券と三菱UFJフィナンシャル・グループ、三菱UFJ証券(現三菱UFJモルガン・スタンレー証券)の合弁による三菱UFJメリルリンチPB証券が設立された。筆者は当時、日本のPBビジネスにおいてPB専業会社が存在感を高めていくのではないかと感じたことを覚えている。

しかし、その後、みずほPWが日本のPBビジネスにおいて話題の中心になることはなかった。2021年12月に、同社は発展的に解消し、その機能とスタッフの一部をみずほ銀行の超富裕層向け部署であるウェルスアドバイザリー部に承継することとなった(2021年12月24日、みずほフィナンシャルグループ、みずほ銀行、みずほプライベートウェルスマネジメントの共同ニュースリリースより)。

川崎氏はみずほPWのビジネスの承継について、「みずほプライベートウェルスマネジメントを銀行に吸収したのは、MHPWの持つノウハウやサービス提供力と、みずほ銀行ウェルスアドバイザリー部の顧客基盤や情報を一体で活用することでサービス向上を目指すという判断でした。みずほグループがプライベートバンク専門の器を作って16年間運営してきたことは、グループにとっても財産になったと思います。例えば、銀行の各部からお客様のニーズに関する照会があったときに、すぐにお客様の名前が浮かんできて、すぐにアポイントが入り、幅広い顧客ニーズにスピーディーに対応できているのは旧みずほPWのメンバーです。」と述べている。

PB専業会社として日本のPBビジネスを先導することはできなかったが、みずほPWが16年間かけて取り組んできたノウハウと経験は、大手金融機関の中のPB組織とは違うスパイスとして、今後に活かすことができるのではないかと考えられる。

業態の壁、非金融の壁、国境の壁を越える

みずほフィナンシャルグループは、他のメガバンクグループに先駆けて、グループ内の連携、いわゆる「銀信証連携」を打ち出してきた。PBビジネスだけでなく、法人ビジネスやリテールビジネスにおいても、銀信証連携がグループのアイデンティティになっている。

本来、PBビジネスと銀信証連携の相性は良いはずである。プライベートバンクが生まれた欧州では、銀行と証券を兼営できるユニバーサルバンクが普及し、PBの顧客にワンストップであらゆる金融サービスが提供されている。それに対して日本では業態間規制が存在することが、PBビジネスの成長を阻んでいるのではないかという指摘は根強い。みずほPWが目指したことは、銀信証の出身者が3人1組のチームで顧客を担当し、日本の法制度の下で欧米の金融機関と同様の包括的・一元的金融サービスの提供を目指すものだった。

PBビジネスは、金融サービスと非金融サービスの壁も越える。数百人の顧客を担当するマスリテールビジネスとは異なり、最大でも数十ファミリーの担当を上限とするPBビジネスでは、顧客が求めれば、健康や趣味・嗜好品、子どもや孫の教育、社会貢献など、あらゆる領域のサービスを業法上可能な範囲で提供したり、ふさわしいサービス提供者を紹介したりする。みずほPWが力を入れてきた非金融サービスについては、みずほ銀行の新たな会員制サービスである「MIZUHO Connected Service」に引き継がれている。同サービスでは、ウェルスアドバイザーによるサービス提供に加えて、会員限定のイベント・セミナーへの招待や、オーダーメイドの旅行の手配、美術品の鑑定・評価・オークションへの参加、子弟の海外留学や後継者教育などに対し適切なネットワーク先を紹介するなど、顧客のプライベート徹底的にサポートするサービスが用意されている。

川崎氏は、「みずほPWの非金融サービスを銀行本体に取り込んでみて改めて感じたことは、このサービスは長い時間をかけ特化して作ってきたもので、従来の銀行のサービスとは違う深さがあるということです。銀行のお客様に対し、すごい武器になっていると思います。」と述べている。

PBビジネスは国境も越える。超富裕層の海外移住ブームは一段落した感があるが、事業の海外展開、子弟の海外留学、ファミリーの海外旅行、海外での投資機会の探索など、超富裕層の日常に国境の壁は存在しない。みずほフィナンシャルグループは、2018年にスイスの老舗プライベートバンクであるロンバー・オディエグループと、シンガポールでのウェルスマネジメント領域における業務提携契約を締結し、2023年2月に同グループの日本法人であるロンバー・オディエ信託と業務提携した。

川崎氏は、ロンバー・オディエグループ及びロンバー・オディエ信託との提携について、「みずほのお客様がシンガポールで一任勘定の取引ができるスキームは2018年から提供しています。2023年からは日本のLO信託でも一任勘定を提供しています。海外の拠点での資産運用や海外不動産を保有したいお客様は増えていると思います。また、みずほのプライベートバンカーをシンガポールのロンバー・オディエに送り込んで数週間研修するという取組みも検討中です。ロンバー・オディエから学ぶことは、お客様の財産を守るという運用の軸がしっかりしていることです。そのために彼らは単に保守的な運用をするのではなく、リスクを徹底的に分析します。その結果、コロナ渦でもぶれずに安定的なリターンをあげることができました。」と述べている。

このように整理すると、みずほ銀行のウェルスアドバイザリー部には、超富裕層へのサービスに欠かせない、業態の壁、非金融の壁、国境の壁を乗り越えるツールや環境が整いつつあることがわかる。

日本の富裕層の特徴に基づいたバランスシートアプローチ

では、みずほ銀行が目指すPBビジネスとはどのようなものか。

同行ウェルスアドバイザリー部の2024年度経営計画骨子によれば、中長期のビジネスモデルとして①バランスシートアプローチと②ロングタームリレーションによる顧客との伴走、を両輪としている。

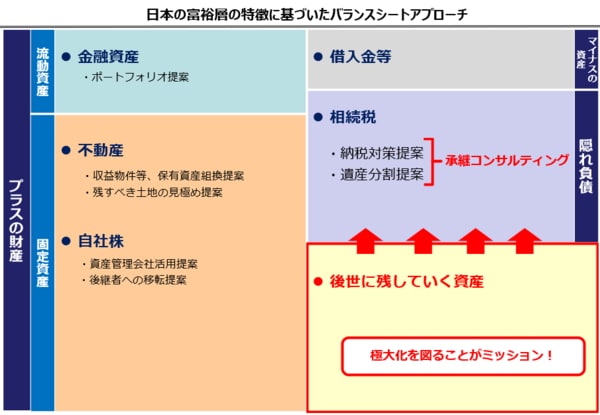

①のバランスシートアプローチは、日本の超富裕層の特徴を踏まえたコンセプトとして大変興味深い(図1)。欧米の超富裕層と比較して、流動資産が少なく、自社株や不動産などの固定資産を多く抱える日本の超富裕層に対しては、金融資産の運用やポートフォリオ提案を中心とした欧米のPBビジネスモデルではなく、PB部門がキックとなって法人ビジネス対応を進めるといった部門の壁を越えたアプローチが有効と考えているようである。また、相続税率が高い日本では、超富裕層は相続税という隠れ負債を抱えていると指摘し、後生に残していくための資産を極大化するための資産承継やファミリーガバナンスの確立に力を入れている。

図1 バランスシートアプローチ

川崎氏はバランスシートアプローチについて、「オーナー経営者にとっての自社株は、それを担保にお金を借りたり、M&Aをしたりするだけでなく、事業と財産が一体になったものだと認識すべきです。メガバンクが果たすべき役割は、自社株へのオーナー経営者の想いを汲み取った事業サポートだと思います。」と述べている。そして、プライベートバンカーが起点となる法人ビジネスへの対応を、「法人オーナーのライフイベントも含めた個人との関係を、まず、しっかり構築し、お客様の気持ちやファミリーの悩みに寄り添った上で、法人ビジネスの課題に入り込んでいくのが『個法連携』です。」と話す。

法人部門と個人部門の連携の中心にPB部門を位置づける「法個連携」は、今や大手金融機関の共通の取組みとなっているが、あえて「個法連携」と呼び、プライベートバンカーの動き方を「個人から法人へ」と示している点は、法人部門と個人部門の連携の完成度を高めつつあることを感じさせる。

②のロングタームリレーションによる顧客との伴走は、プライベートバンカーの異動を原則としてなくし、顧客と長期的な関係を築くことによって、次世代や一族のゲートキーパーになることを目指すという。欧米では、プライベートバンカーだけでなく、ほとんどのファイナンシャルアドバイザーは基本的に転勤や異動がないが、日本の場合は長い間、プライベートバンカーであっても数年おきに異動することが慣例であった。シンプルなことであるが、日本のPBビジネスの変化を感じさせる一面である。

(2)へ続く