はじめに

本年8月29日に公表した「2023事務年度金融行政方針」においては、「金融機関による顧客本位の業務運営の確保に向け、金融機関において顧客の最善の利益に資する商品組成・販売・管理等を行う態勢が構築されているかについてモニタリングを行う」ことが掲げられている。

昨事務年度(2022事務年度)のモニタリング結果として本年6月末に公表した「リスク性金融商品の販売会社による顧客本位の業務運営のモニタリング結果」も踏まえつつ、今事務年度のモニタリングのポイントについて説明したい。

なお、本稿における意見は筆者の個人的見解であり、金融庁の公式見解ではない。

顧客本位の業務運営のモニタリングについて

金融庁は、国民が安定的な資産形成を行う環境の整備に向けて、2017年に「顧客本位の業務運営に関する原則」を公表するとともに、金融機関におけるリスク性金融商品の販売・管理態勢等に関するモニタリングを継続的に実施している。

しかしながら、2022事務年度に重点的にモニタリングを実施した販売会社(以下「重点先」)においては、(1)プロダクトガバナンス態勢、(2)販売・管理態勢、(3)営業現場への適切な動機付けといった態勢面での課題が確認された。以下、個別のリスク性金融商品の事例を交えながら、各課題を開設するとともに、今後のモニタリングの方向性について述べてまいりたい。

(1)プロダクトガバナンス態勢

販売会社は、リスクと期待リターンとの合理性等に係る検証や想定顧客層の明確化などを踏まえて、顧客の最善の利益に資する金融商品を導入し、金融商品導入後も販売後の運用実績を基に商品性を事後検証した上で、必要に応じて商品の見直しや廃止を行うなど、強固なプロダクトガバナンス態勢を構築する必要がある。

しかしながら、重点先では、仕組債の取り扱いで典型的に見られたとおり、リスク性金融商品の導入前後において、リスクと期待リターンとの合理性にかかる検証や想定顧客層の明確化が十分に行われていないなど、プロダクトガバナンス態勢に課題が認められた。仕組債の導入等に関する会議体の資料や議事録を見る限り、金融機関の収益確保に焦点を置き、顧客視点での商品性の検証や想定顧客層の適切性の検討を十分に行わないまま、過去に資産形成層にまで販売対象を拡大してきた先が多かったと考えている。

こういった課題については、仕組債だけではなく、他のリスク性商品についても同様にあるものと考えている。今事務年度は、顧客の最善の利益を追求する観点から、リスク性金融商品の導入前後において、リスクと期待リターンとの合理性等が検証されているか等、プロダクトガバナンス態勢の構築について、モニタリングを行ってまいりたい。

(2)販売・管理態勢

販売会社は、顧客の最善の利益の追求に向けてわかりやすく情報提供するとともに、顧客の真のニーズを踏まえた金融商品・サービスを提供する必要がある。

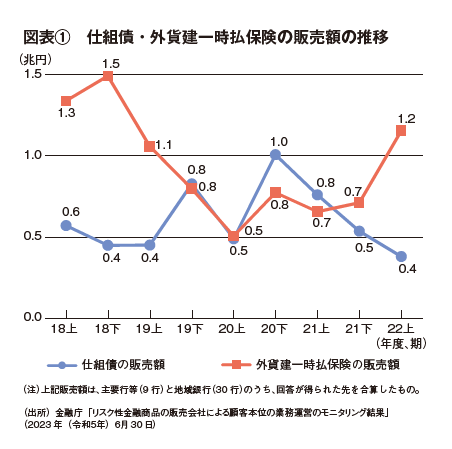

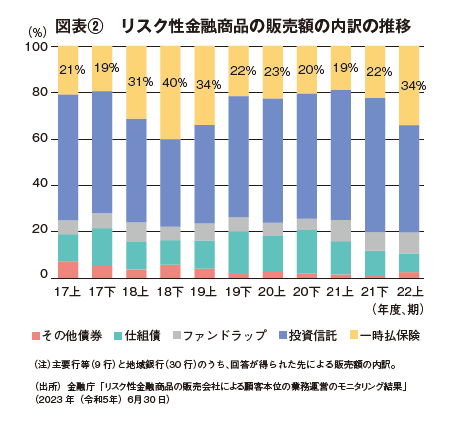

例えば、外貨建一時払保険の販売動向を見ると、海外金利の上昇に伴う運用利回りの上昇等を受けて、足元の販売額が増加している(図表①参照)。また、リスク性金融商品の販売額に占める外貨建一時払保険のウェイトも高くなっていることがうかがえる(図表②参照)。

昨事務年度のモニタリングにおいて、重点先からは、この背景として、「保障や相続に係る顧客ニーズに対応して販売している」との声が多く聞かれた。しかしながら、同じく昨事務年度のモニタリングにおいて、次のような課題事例が確認された。

・相続目的で販売したにもかかわらず、相続人が限定されている中で非課税枠を大きく超える契約額を設定しているなど、契約目的の合理性が疑われる事例

・相続目的や保障目的で目標(ターゲット)到達型保険を販売したにもかかわらず、ターゲット到達後に保険を解約させて、保険期間を途絶えさせている事例

こういった事例等を踏まえれば、例えば、遺言信託等の他のリテールサービスと、機能やコストなどを比較説明・提案することも必要ではないだろうか。

さらに、外貨建一時払ほけんについては、支払保険金や解約返戻金が為替・金利リスク等により払込保険料を下回る恐れがあることから、実質的には資産運用の性質がある商品であると考えられるが、他のリスク性金融商品とのリスク・リターンやコスト等に関する比較説明等をした上での販売・管理等ができていない事例が確認されている。

他のリスク性金融商品との比較等といった顧客に対する分かりやすい説明を含め、顧客の最善の利益に資する販売・管理態 勢の構築は、外貨建一時払保険だけではなく各リスク性金融商品の販売等において共通して重要と考えており、この点についても、今事務年度、モニタリングの中で確認してまいりたい。

(3)営業現場への適切な動機付け

図表①で示される通り、外貨建一時払保険の販売額について、主要行等・地域銀行で増加している。他方で、銀行ごとで見れば、外貨建一時払保険における販売額の増加幅や、保険全体の販売額に占める当該保険の割合が大きく異なる。

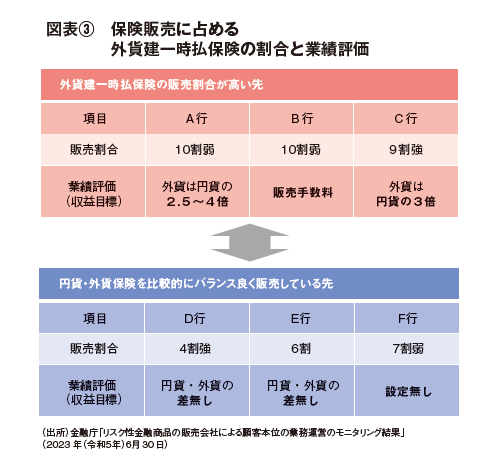

こういった銀行ごとの販売状況の違いを生み出す要因の1つとして、業績評価による営業現場への動機付けが考えられる。例えば、図表③で示される通り、重点先へのモニタリングの結果、「収益に偏重しない業績評価体系とすることで、顧客本位のコンサルティングを行う」といった旨の方針を掲げている先であっても、販売手数料の高い外貨建一時払保険の販売に係る個人評価のウェイトが高い場合には、営業現場が当該商品への販売に傾注していることがうかがわれた。

各金融機関において、営業現場に顧客本位の業務運営を後押しするような適切な動機付け(業績評価体系、従業員研修、その他枠組み)ができていること、また、顧客視点に立った営業を阻害する要因がないかを継続的に確認されていることが重要であり、この点についてモニタリングを行ってまいりたい。

(参考)投資信託およびファンドラップについて

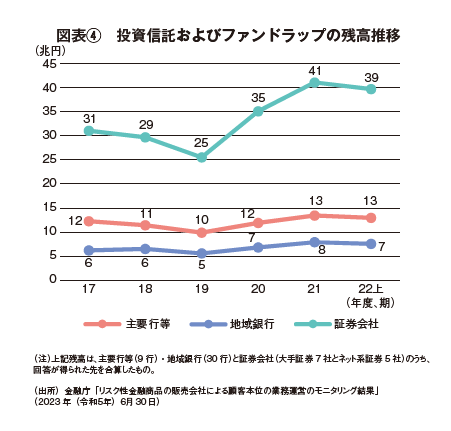

図表②の通り、投資信託やファンドラップについては、販売されているリスク性金融商品の中で一定のシェアを持っている。これらについて、足元の状況を見ると、販売額は減少しているものの、解約・償還額の減少もあり、全体としては預かり資産残高は横ばいとなっている(図表④参照)。

投資信託やファンドラップについても、リスク性金融商品の1つとして、顧客の最善の利益に資するプロダクトガバナンス態勢や販売・管理態勢の構築等は重要であると考えており、引き続き、モニタリングを継続していきたい。

最後に

リスク性金融商品について、仕組債や外貨建一時払保険以外を見ると、例えば、仕組預金や新興国通貨を含む外貨建債券の販売額は増加している。こういった中で、リスク性金融商品を顧客に提案・販売する際に、営業現場において顧客の最善の利益を追求する行動が行われるためには、「プロダクトガバナンス態勢」、「販売・管理態勢」、業績評価体系を含めた「従業員への適切な動機付け」の構築とともに、こういった態勢が適切に機能することが重要と考えている。

さらに、こういった各態勢が適切に構築され、機能するためには、「2023事務年度金融行政方針」でモニタリング上の着眼点として掲げている通り、「リテールビジネスへの経営陣の関与」や「顧客本位に基づく持続可能なビジネスモデルの構築」が重要である。

金融機関において、顧客本位の業務運営に向けた取り組みがより進み、また、こうした業務運営が企業文化として定着するよう、金融庁においては、引き続き、モニタリングを行ってまいりたい。