半導体関連ファンドに資金が集まる

三井住友トラスト・アセットマネジメントは、2023年7月31日に「半導体関連世界株式戦略ファンド」を560億円で設定し、今年新規設定された国内公募投信(上場投資信託=ETFを除く)の中で第2位の設定額となった。

同ファンドは日本を含む世界の半導体関連企業の株式に投資することを目的としており、SMBC日興証券1社が販売した。

半導体関連企業は、スマートフォンや自動車、人工知能(AI)、ビッグデータなどの急速な進化・普及の波に乗り、今後の成長が期待されている。同ファンドは、半導体関連企業の株式に投資することで、この成長に参加したいという投資家の要望に応えるものだ。

したがって、半導体関連企業の成長に参加したい投資家にとって、同ファンドは魅力的な投資先となるだろう。

■半導体関連世界株式戦略ファンド

基準価額 9679円

信託報酬 1.728%(年率・税込)

純資産残高 609.89億円

※8月4日時点

インド株式ファンドが人気

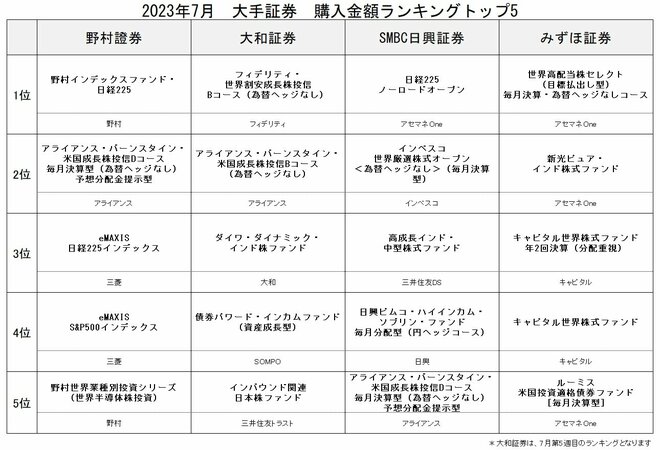

以下のように、大手証券ではインド株ファンドの人気が高かった。

大和証券

3位 ダイワ・ダイナミック・インド株ファンド

みずほ証券

2位 新光ピュア・インド株式ファンド

SMBC日興証券

3位 高成長インド・中型株式ファンド

2023年前半は、先進国株に比べて新興国株は出遅れが目立った。新興国株式が出遅れたのは、中国の景気回復が予想を下回ったこと、欧米の金融不安で市場の安全志向が高まったこと、人工知能(AI)ブームで先進国を中心に関連銘柄が大きく上昇したことなどが要因である。

ただ、新興国株式のリターンも国によってばらつきがあり、中国株はゼロ・コロナ政策終了後の景気回復の勢いの鈍化と米中関係の悪化に苦しんだ。一方、AIブームの恩恵を受けた韓国、台湾株は上昇している。新興国の中でも選別投資が行われていたことがわかる。

2023年後半は、米連邦準備制度理事会(FRB)が利上げを打ち切るとの見方が多いことから、リスク選好の動きは続くだろう。そして、バリュエーション面で、新興国株式が見直される可能性がある。とくに、グローバル企業が「チャイナ・プラス・ワン」の加速を指摘する中、インドとベトナムが注目されている。そして、テスラやマイクロン・テクノロジーなど多くの米国企業がインドへの投資を発表している。

今後、インドやベトナムへの直接投資がさらに拡大することが見込まれており、中長期的には経済成長率が上昇することが予想されている。この動きは、「チャイナ・プラス・ワン」政策の加速に加えて、生産年齢人口が増加するインドやベトナムの内需拡大によっても後押しされるだろう。

2017年に人気となったインド株式ファンドは、大規模な資金流入があった。しかし、2018年になってパフォーマンスが落ちたため、2018年後半から2022年前半にかけて資金流出が続いた。

2017年に購入した人の中には、期待したほどの収益が得られなかったために売却した人も多かったと考えられる。2023年は2017年以来のインド株ブームが到来しているが、インド株ファンドは信託報酬が2%前後と高い傾向にあるので、コスト面には注意が必要である。

■ダイワ・ダイナミック・インド株ファンド

基準価額 1万31円

信託報酬 1.848%(年率・税込)

純資産残高 385億円

<騰落率>

1カ月 7.8%

3カ月 22.1%

6カ月 19.4%

1年 29.9%

※6月末時点

■新光ピュア・インド株式ファンド

基準価額 1万5960円

信託報酬 2.06%(年率・税込)

純資産残高 616.54億円

<騰落率>

1カ月 6.5%

3カ月 19.4%

6カ月 14.2%

1年 22.5%

※6月末時点

■高成長インド・中型株式ファンド

基準価額 1万1281円

信託報酬 2.0505%(年率・税込)

純資産残高 1600.91億円

<騰落率>

1カ月 7.4%

3カ月 21.3%

6カ月 17.8%

1年 21.5%

※6月末時点