気候変動の開示、日本が躍進 欧米と同等に

2021年のコーポレートガバナンス・コード(企業統治指針)改訂後、翌年の東京証券取引所の再編に伴い「プライム市場」上場企業に気候変動関連の事業リスクを「気候関連財務情報開示タスクフォース(TCFD)」、または同等の枠組みに基づく開示が義務化されてから2024年は3年目の決算となりました。

国境の枠組みを超えた投資を行う投資家にとって、比較が容易にできる、一貫性のあるデータは投資判断において不可欠です。そのため、TCFD、または同等の枠組みに基づく開示が日本で義務化されて以来、開示状況はどうなっているのか、また欧米と比べてどういった位置づけにあるのか、投資家の皆様の注目が高まっており、ブルームバーグとしても同分野について注視してきました。そういった考察の中で特に興味深いのは、日本はこの1年で、気候変動リスクの開示において、非常に大きく前進しているということです。

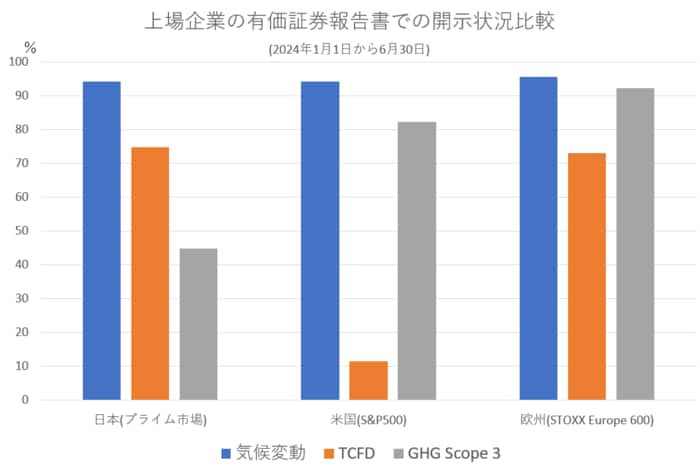

例えば、プライム市場で今年1月から6月末までに有価証券報告書を提出した企業の開示状況を人工知能(AI)を活用したキーワード検索(ブルームバーグ端末上にて)で調べてみたところ、報告書に気候変動という記載があった企業数が94.1%で、1394社となりました(前年は88.9%)。またその中で、TCFDと記載があった企業は1106社となり、義務化が始まったころの492社(2022年)に比べ、およそ2倍にまで増えていることがわかりました。有価証券報告書以外の報告書での気候変動情報を開示を含めていないことを考慮すると日本における気候変動、そしてTCFDに沿った開示は飛躍的に浸透してきた、と言えると思います。

一方、米国や欧州では同時期に有価証券報告書に気候変動、そしてTCFDという記載があった企業数にはあまり大きな変化は見られていません。米国のS&P500に上場する企業に同様の条件で日本の有価証券報告書に相当するForm 10-Kを検索したところ、全体の94.2%の企業(393社)がclimate changeの記載がありました。これは前年の92.4%からほぼ変わらずの水準です。また欧州での同等のことが言えます。すでに高い水準にあるため、伸びしろがあまりないとも言えますが、TCFDについての記載についてもあまり変化は見られません。

また米国では気候変動についての記載は9割を超えて高い水準にありますが、TCFDとの記載があった企業数は日本や欧州に比べて低い状態となっています。こういった状況を受けてか、米国証券取引委員会(SEC)は、気候関連リスクを開示する方法を標準化するための規則案を今年3月に発表しています。この最終規則に関して、米国内で提訴が発生し、適応の一時停止をSECが表明するといった事態になっていますが、世界的な大きな流れの中で俯瞰した場合、投資家が標準化された気候関連リスクを求めているという事実がある限り、何かしらの統一した開示方法が必要とされるでしょう。

SECの最終規則はTCFD提言を参照した形になっており、こういったことからも世界の主要市場の多くが、企業が参照する開示の枠組みを一般的に標準化する方向に進むと予想するのは妥当かと思われます。

例えば、グローバルに使える開示基準を開発する国際サステナビリティ基準審議会(ISSB)基準に沿った開示の動きがあります。皆様も耳にしたことがあるかもしれませんが、いわゆる「アルファベット・スープ」と揶揄されるほど、ESG情報、気候関連リスクなどの非財務情報の開示に関する基準やフレームワークが乱立していました。こららの基準にはアルファベットの頭文字や略語が多用されていることを表しているといわれていますが、そういった状況もISSB基準が世界的に浸透すれば、徐々に投資家が標準化されたデータを見て投資判断が容易にできるようになります。

英フィナンシャルタイムズの記事によると、世界20カ国がISSBの基準を採用、そして徐々に上場企業にISSB基準に基づく情報開示を義務付ける動きがあるとしています。日本においてはサステナビリティ基準委員会(SSBJ)がすでに国内での開示基準の草案を公表しており、2025年3月までに最終化し、27年3月期から企業に適用を義務付ける見込みです。

日本版ISSB基準で義務化される予定の「GHGスコープ3」開示率は半数届かず

今年3月に発表されたISSB基準の国内版の草案には温室効果ガス排出量の開示として「スコープ3」が含まれます。同項目は上場企業の取引先などによる排出量も網羅する値で、投資家などにとっては企業活動全体像が見えるという利点があります。一方、スコープ3排出量の算定は企業にとって極めて困難です。サプライチェーン全体に及ぶデータの質と管理、常に変化する規制や開示の基準への対応、取引先を巻き込んでの算出、それに求められる資金や人的なリソースなど、多くの企業にとって容易に用意することができない可能性もあります。

さきほどと同じ調査方法で弊社で「スコープ3」の開示状況を調べてみたところ、欧州ではSTOXX Europe 600の銘柄の中で9割以上の企業(533社・92.2%)、米国でもS&P 500の中で8割以上(411社・82.2%)が記載がありました。一方、日本ではプライム市場の中で半数に満たない企業(733社44.7%)が記載しているという状況が分かりました。*米国と欧州はFY2022の数値を参照しています。理由は、海外だと12月決算の企業が多く、FY2023のデータがまだ開示されていない、もしくはデータ更新中の企業が多く、FY2023データで集計するとかなり数値が低く出てしまったためです。

ISSB基準に沿って「スコープ3」の開示が日本で義務化される前に自主的に先行して開示するという動きが、加速していくと思われますが、このように広範囲に及ぶデータの算出は段階的に取り組むことで精度や質が向上していきます。

また企業にとっては、同数値を削減するためには自社のみでなく、サプライチェーンとの対話や協業が必須となり、まずは全体で数値を把握することで、長期的な気候関連リスクといった視点からこれまでのビジネスを大きく見直すきっかけになるかもしれません。

同時に、より多くの日本企業が一貫した正確な方法でスコープ3排出量データを定期的に報告するようになるまでは、機関投資家が最善の投資判断をするために、透明性の高い推定値が業界全体で必要とされるでしょう。

例えば、今年3月に日本取引所グループが発表した東京証券取引所上場企業2198社を対象にした調査によると、「温室効果ガス排出量の過去の実績値」を開示する企業は全体の13%にしか満たないことが判明しました。ブルームバーグでは、世界の上場・非上場企業13万社以上について、スコープ1,2,3別に炭素排出量の会社報告データと推定データを2010年までさかのぼって提供しています。また7万社以上の企業を対象に、ブルームバーグが保有する豊富な企業データを活用した独自の機械学習モデルを用いて、より正確な排出量推計値を算出しています。特に、石油・ガス、金属・鉱業、発電、航空、運輸、金融などの主要産業のスコープ3排出量については、より正確なスコープ3推定値を提供するために、売上高、生産高、その他の経営指標に依拠した、業界別のボトムアップ型スコープ3モデルを作成しています。

算出が困難な、スコープ3ですが、環境に大きな影響を与えています。企業・団体に環境対応などを呼びかける国連のイニシアチブ「国連グローバル・コンパクト」によると、スコープ3排出量は、平均的な企業のバリューチェーンにおける総排出量の実に70%を占めています。

世界の平均気温上昇を産業革命以前に比べて2度以内に抑えるというパリ協定の目標に従って資本配分を行う投資家にとって、スコープ3排出量データは重要です。

また企業にとって、取引先まで含めた全排出量の把握は投資家との対話の質の向上に大きく貢献します。

開示データ充実による企業価値向上と市場の発展に期待

政府が資産運用立国による成長と分配の好循環の実現を達成するために、アセットオーナー、資産運用業の改革が推進されきました。

アセットオーナー改革の礎となるアセットオーナー・プリンシプル(今年8月策定)には、アセットオーナーには投資先の投資先企業の持続的成長を促すスチュワードシップ責任があるとしています。また長期的成長につながるサステナビリティに配慮した運用の重要性について指摘しています。資産運用業改革においては、より高度な資産運用力、ガバナンスの強化、そして国内外からの新規参入による競争の促進が挙げられています。

TCFDやISSB基準の国内版にそった企業による自主的な情報開示による情報の質と量の確保はこのような改革の成功には不可欠です。そして改革の実現により、企業価値が向上し、結果、日本市場の魅力はさらに高まるでしょう。

ブルームバーグは、これからも情報開示をする企業と、より充実した情報を求める投資家の皆様の間に存在する情報の需要と供給のギャップを限りなく少なくできるようサポートし、必要なソリューションを提供していきます。