S&P500指数の構成銘柄のうち時価総額上位を占める「マグニフィセント・セブン」。株式のみで分散投資を考える場合、その対極にあるのは「新興国小型株」かもしれない。

日興アセットが2019年10月末に設定した当ファンドは、インデックス連動型ではなく、独自の手法で銘柄選定が行なわれている。

「人口動態の変化やテクノロジーの進展に伴う構造変化などを背景に、新興国が先進国を上回る高成長を遂げているのは周知のとおりだが、小型株にまで視野を広げると、地元に密着したビジネスを展開し、独自の成長力を持つ企業が多数存在する。こうした高成長企業を捉えることができるのが、当ファンドの最大の強みだ」と話すのは、同社の資産運用サポート部シニアアドバイザーの田形拓也氏だ。

田形 拓也 氏

新興国小型株と相性がいい ビッグデータ運用で成長銘柄を発掘

当ファンドは2019年10月の設定から5年が経過した。設定直後に起こったコロナ・ショックや2022年2月に始まったロシアによるウクライナ侵攻などを背景としたいくつかのマーケットの下落に直面したものの、基準価額は2倍超に上昇(図1)。5年間の年率リターンは18.39%、シャープレシオ(運用効率)は0.99と魅力的な数値となっている(2025年1月末時点*)。この好業績を生み出しているのが、ファンドの名称にもある「ビッグデータ」を活用したクオンツ運用(計量モデル運用)だ。

ビッグデータ運用は、新興国小型株投資と非常に相性がいいと田形氏は強調する。「一般的に新興国小型株は、国・地域や調査対象企業が広範囲に及ぶことや、情報量の少なさ、国ごとに異なる多様なビジネス風土などから、他のセグメントと比べて担当するアナリストの数が少ない傾向にある。結果として、有望な成長銘柄が多くあるにもかかわらず見過ごされてしまうケースが数多く存在するが、当ファンドはビッグデータ運用によりそうした有望な成長銘柄を発掘し銘柄に組み入れることに成功している」(田形氏)。

当ファンドは、世界最大級の保険・資産運用グループであるアクサ・グループの資産運用部門であるアクサ・インベストメント・マネージャーズ(以下、アクサIM)が実質的な運用を行なっている。

中長期の好パフォーマンスを支える アクサIMの計量モデル運用

「当社の計量モデル運用には3つの特長がある。1つ目は圧倒的なデータ量で、世界中の約2万社を網羅する250億以上のデータ、5億件以上の個別会計項目を扱うデータプラットフォームを持つ。2つ目は長期の運用実績で、1967年以降の膨大なデータを保有し、ビッグデータを活用した運用経験は35年を超える。3つ目が細部へのこだわりで、1銘柄あたり200超の財務項目を徹底的に評価する」と語るのは、アクサIMの営業部ディレクター内山裕依氏。「独自の手法で新興国小型株を調査・分析することで、他のファンドとは一線を画した運用を実現できている」と胸を張る。

内山 裕依 氏

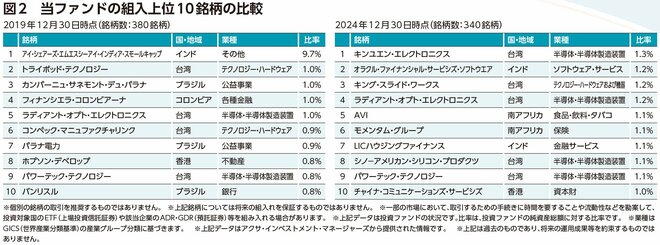

図2は、設定から間もない2019年12月末時点と直近2024年12月末時点の組入上位10銘柄を比較したものだ。個人投資家にはあまり馴染みのない企業が多いと思うが、注目すべきは、銘柄がほぼ入れ替わっていることだ。「組入上位銘柄でもその組入比率は低く、頻繁に入れ替わる。中長期的な業績予想が難しい新興国小型株に対して、足元の環境を見つつ、優良と考えられる銘柄を常にモデルで見極めながら選定しているからだ。ビッグデータで運用しているからこそ、日本の投資家にあまり知られていない銘柄や、MSCIACワールド指数(全世界株式指数)およびS&P500指数に連動するファンドとは異なる業種の企業が上位に位置する」と内山氏は説明する。

不透明感が高まる世界経済 新興国小型株への影響は限定的

新興国株式についてはインド株式が注目を集めているが、複数の新興国に投資をするという発想自体が投資家の間に浸透していない。また、クオンツ運用はどこか難しく、手を出しにくいと感じる投資家も多数存在するだろう。

「販売会社の皆さまには、全世界株式指数やS&P500指数に連動するファンドを保有する多くの投資家に、当ファンドの併せ持ちをぜひ提案していただきたい。リスク・リターンの観点はもちろん、全世界株式指数やS&P500指数とは重複しない銘柄に分散投資できること、中長期投資を通じて先進国を上回る高い成長力を取り込めることが大きな魅力だ。足元では新興国小型株は割安な水準にある。また、各国で内需の恩恵を受ける新興国小型株においては、第2次トランプ政権の発足等で高まる世界経済の不透明感の影響は限定的と考えられる」と語る田形氏。

S&P500指数はもちろん、先進国と新興国の大型株・中型株で構成される全世界株式指数とはユニバースが異なる「ビッグデータ新興国小型株ファンド(1年決算型)」。ポートフォリオ改善の選択肢として改めて注目してはどうだろうか。

設定・運用・当資料の作成は

日興アセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第368号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会

2025年9月1日、日興アセットはアモーヴァ・アセットへ。

○当資料は、日興アセットマネジメントが販売会社向けの情報提供を目的として作成した資料であり、一般投資家への投資勧誘を目的としたものではありません。

○投資信託は、値動きのある資産(外貨建資産は為替変動リスクもあります。)を投資対象としているため、基準価額は変動します。したがって、元金を割り込むことがあります。

○投資信託毎に投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。