非課税枠が広がり、恒久的な制度となった新NISA(少額非課税制度)がいよいよスタートします。既存のDC(企業型確定拠出年金)、iDeCo(個人型確定拠出年金)と合わせて、個人の長期の資産形成をサポートする仕組みの充実ぶりは目覚ましいものがあります。

ただ、これから始めようという人の中には、これらの制度を活用する際に何を選んでいいのか分からないという人も少なくないでしょう。長期投資に適した“信頼できるファンド”を見極める方法について、キャピタル・インターナショナル株式会社の永井寛之氏に伺いました。

米国で多くの個人投資家の長期の資産形成をサポート

「私たちキャピタル・グループは1931年、米国ロサンゼルスで創業以来、独立系で資産運用業務を唯一の事業としてきました」。永井氏はこう切り出した上で、次のように続けます。

「特長・強みとしては、株式を非公開とすることで、長期視点の運用や経営に集中しやすい体制としていること。また創業以来、アクティブ運用に特化し、世界屈指のアクティブ運用会社となっていることがあげられます」。

投信営業部 課長

永井 寛之氏

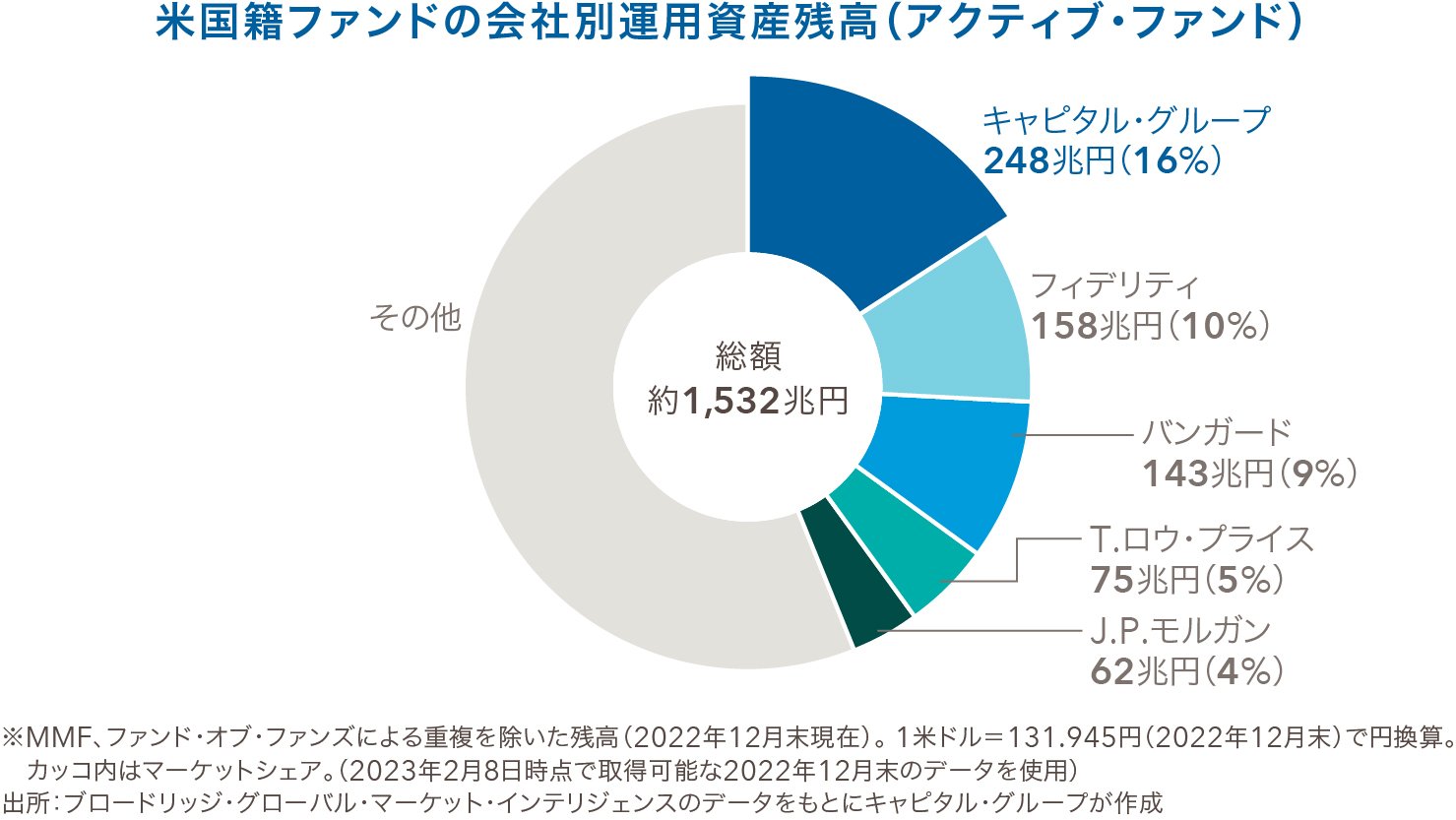

アクティブ運用とは、調査分析に基づいてポートフォリオ・マネジャーが銘柄選択を行い、インデックス(市場平均)を上回る運用成果を目指す投資手法です。図1は、米国籍のアクティブ・ファンドについて、会社別運用資産残高を表したものですが、キャピタル・グループは堂々の1位を獲得しています。

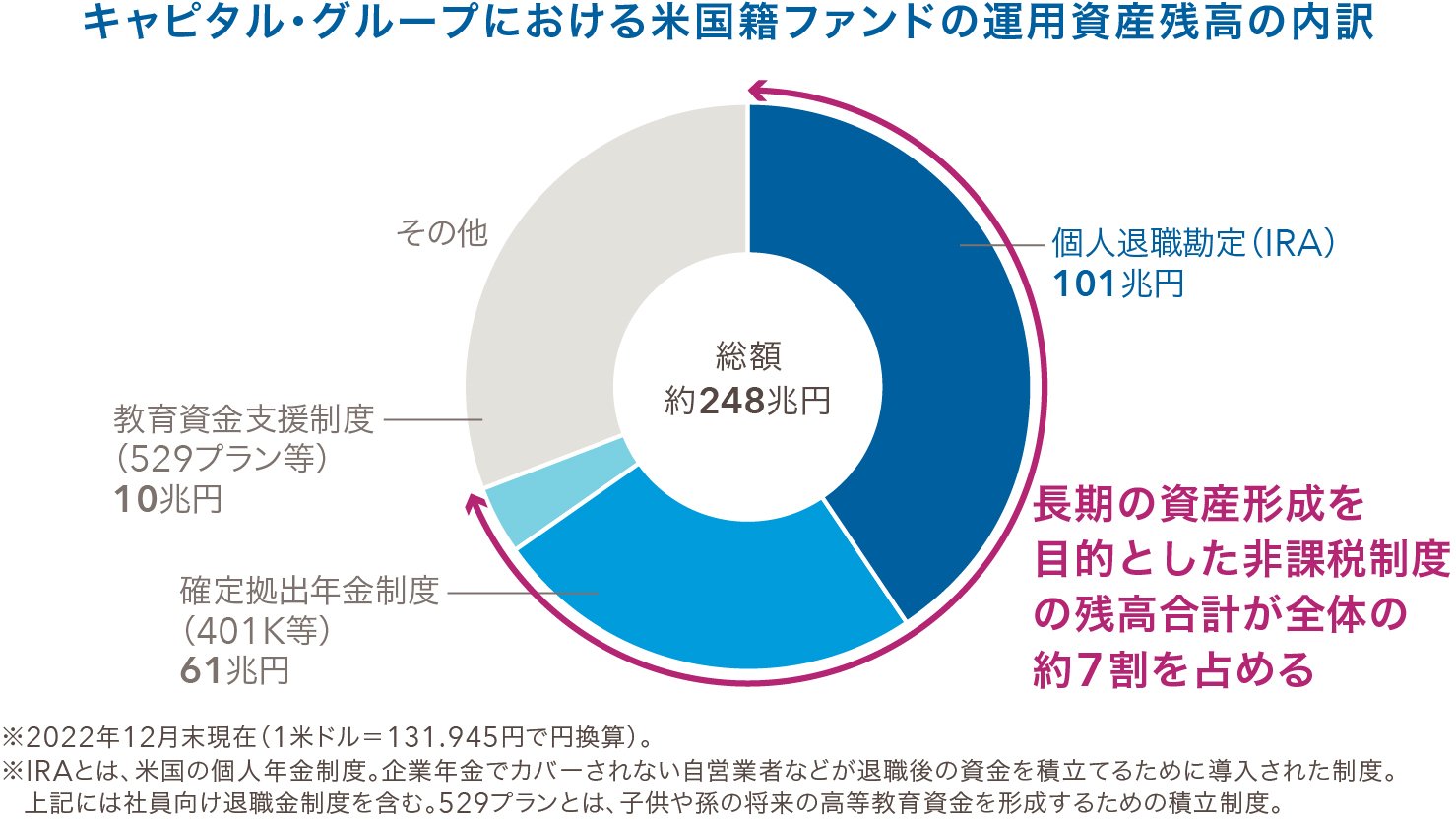

図2は、キャピタル・グループの運用資産残高約248兆円の内訳を示したものです。日本のiDeCoやDCに相当するIRA、401Kなどの非課税制度からの資産が7割を占めており、米国では長期の資産形成の受け皿として高い支持を得ていることが分かります。

さて、現代は変化が激しく、先行き不透明な時代と言われます。日本では依然として高齢化が進み、数十年ぶりの物価上昇にもかかわらず、給与は十分に上がらず、将来の経済的な不安を感じている人も多くいます。お金の不安から解放され豊かな老後を目指すために、自助努力としての資産形成はますます重要になっています。

米国に目を向けると、多くの人々が投資信託(ファンド)への長期投資を通じて経済的に豊かになっているのに対して、残念ながら日本では成功例は少ないと永井氏は言います。

「資産形成において最も重要なことは、成長する資産に長期にわたって投資を継続することだと私たちは考えます。いつの時代も投資をやめたくなるような出来事は起こります。過去を振り返っても、地政学的なリスクや経済危機などが毎年のように起きてきました。そうした市場が大きく下落する時もあわてることなく、成長資産を保有し続けることが資産形成を成功させるコツです。その際に、NISAやDC、iDeCoといった税制優遇の仕組みを最大限に活用することを私たちはお勧めします」。永井氏はこう訴えます。

「全世界株式」は長期の資産形成にふさわしい成長資産

では、長期の資産形成においてポイントとなる「成長資産」とは、どのような資産でしょうか。株式? 債券? 国や地域は?

「長期で資産形成を行う場合は、株式に投資をしていただきたいと私たちは考えます。しかし、今後、どこの国の株式が最も魅力的なのか、もしくはどこのテーマが最も将来性があるのかは、誰にも分かりません。ですので、長期の資産形成にふさわしい成長資産は全世界の株式だと考えます」と永井氏は言います。

なぜ、全世界の株式なのでしょうか。全世界株式は短期的には変動を伴いながらも、世界経済の成長とともに長期的には右肩上がりで推移してきました。世界経済は今後も人口増加などを背景に持続的な成長が予想されており、全世界株式への投資によって世界経済の成長を享受することが期待できるというわけです。

日本の個人が全世界株式へ投資する際は、投資信託を活用することになります。「長期投資を行う場合、“信頼できるファンド”を見極めて投資をする必要があり、そのポイントは大きく3つあります。1つ目は運用会社。2つ目は運用実績。そして3つ目は再現性です」と永井氏は話します。

「運用会社」とは、どのような歴史があり、ファンドの運用についてどのような考え方を持っているのか、あるいはどのような運用が得意なのかといったことです。

「運用実績」は、良好な運用実績を持っているかどうかです。「短期よりも長期の運用実績があるほうが信頼できます。もう1点、私たちのようなアクティブ・ファンドの場合は、長期にわたってインデックスを上回っているかどうかも重要なポイントになります」(永井氏)。

そして「再現性」とは、運用の再現性です。運用実績は過去の話に過ぎません。たとえ50年にわたり優れた運用実績があったとしても、今後もそれが継続できるかどうかは、再現性のある運用の仕組みの有無にかかってきます。

50年にわたりインデックスを上回る良好な運用実績

この運用会社、運用実績、再現性という3つのポイントから考えたときに、有力な選択肢の1つとして浮かび上がってくるのが、「キャピタル世界株式ファンド(DC年金つみたて専用)」です。

同ファンドは、50年という長期の運用実績を積み上げてきた「ニューパースペクティブ運用」と同じ運用を行うもので、1973年3月の運用開始時を100として指数化すると2023年10月末には13,243となり、同期間、全世界株式インデックスで運用したと仮定した場合の3,157を大きく上回る実績を残しています。

また、1983年10月末から40年間、毎月1万円を積み立てたとすると、投資総額480万円に対して、ニューパースペクティブ運用は5,684万円となり、全世界株式インデックスの2,960万円を大きく上回っていることが分かります(図3)。

なお、ニューパースペクティブ運用に 関するこれらのデータは、信託報酬等の費用相当を控除したものです。コストを差し引いても、長期にわたりインデックスを上回る良好な運用実績を実現してきた秘訣は何でしょうか。永井氏は次のように説明します。

「私たちは長期投資の実践にこだわっています。株式非公開である会社形態や経営理念、経営方針、また運用担当者の評価期間を8年という長期の実績に重きを置くなど、キャピタル・グループでは長期投資を奨励する仕組みが徹底されています」。

「長期にわたり良好な運用実績を再現し続けるために、1つのファンドを複数人で運用する『キャピタル・システム』と呼ばれる独自の運用システムも採用しており、私たちの運用実績は1人の運用担当者の個人的なスキルに依存するのではなく、チーム運用によりつくり上げられています」。

NISA、DC、iDeCoなどの非課税制度を活用すると、より効率的な資産形成を実践することができます。そのためにも長期投資に耐えうる、“信頼できるファンド”の選択が重要だと永井氏は繰り返し強調します。

「大切なお金を投資するわけですから、ファンド選びにあたっては、しっかりと調べていただきたい。ファンドの販売会社や運用会社のウェブサイトを見れば、販売用資料や運用報告書などからさまざまな情報を得ることができます。短期の実績や組入銘柄、テーマなどに目が行きがちですが、そうではなくて、やはり「運用会社」、「運用実績」、「再現性」の3つに注目して、信頼に足るかどうかを見極めていただきたい」。永井氏はこうエールを送ります。

キャピタル世界株式ファンド(DC年金つみたて専用)

ファンドの詳細はこちら

【ファンドの主なリスク】

当ファンドは、マザーファンドを通じて、値動きのある有価証券に実質的に投資しますので、基準価額は変動します。また、外貨建資産は為替の変動による影響も受けます。したがって、投資者の投資元本は保証されているものではなく、基準価額の下落により、損失を被り、投資元本を割り込むことがあります。当ファンドの運用による損益はすべて投資者に帰属します。なお、投資信託は預貯金とは異なります。

- ※ 基準価額の主な変動要因として、価格変動リスク、為替変動リスク、金利変動リスク、信用リスク、流動性リスク、カントリーリスク等があります。詳しくは、投資信託説明書(交付目論見書)をご覧ください。

【お申込みメモ】

詳しくは、投資信託説明書(交付目論見書)をご覧ください

| 購入単位 | 販売会社が定める単位。詳しくは、販売会社にお問い合わせください。 |

|---|---|

| 購入価額 | 購入申込受付日の翌営業日の基準価額 |

| 購入代金 | 販売会社が指定する期日までにお支払いください。 |

| 信託財産留保額 | ありません。 |

| 換金単位 | 販売会社が定める単位。詳しくは、販売会社にお問い合わせください。 |

| 換金価額 | 換金申込受付日の翌営業日の基準価額 |

| 換金代金 | 原則、換金申込受付日から起算して5営業日目から販売会社でお支払いします。 |

| 申込不可日 | ルクセンブルクの銀行の休業日を含むマザーファンドが投資する投資対象ファンドの非営業日に当たる日です。 |

| 換金制限 | 信託財産の資金管理を円滑に行なうため、信託財産の残高規模および市場の流動性の状況等によっては、委託会社は、一定の金額を超える換金のご請求に制限を設けること、 または純資産総額に対し一定の比率を超える換金のご請求を制限する場合があります。 |

| 信託期間 | 無期限(2016年4月21日設定) |

| 決算日 | 毎年8月20日(休業日の場合は翌営業日) |

| 収益分配 | 年1回(8月)の決算時に原則として、分配方針に基づき分配を行ないます。 ただし、委託会社の判断により収益分配を行なわないことがあります。なお、分配金の再投資が可能です。 |

| 課税関係 | 課税上は、株式投資信託として取扱われます。 配当控除および益金不算入制度の適用はありません。 |

| その他 | 当ファンドを購入になれるのは、確定拠出年金法に定める加入者等の運用の指図に基づいてファンドの購入の申込みを行なう資産管理機関および国民年金基金連合会等、ならびに非課税累積投資契約にかかる少額投資非課税制度「つみたてNISA(ニーサ)」を利用して当ファンドを保有される投資者に限るものとします。詳しくは、販売会社にお問い合わせください。 |

- ※ 購入・換金のお申込みの方法等は、上記と異なる場合があります。詳しくは、販売会社にお問い合わせください。

お客様が直接的に負担する費用

| 購入時手数料 | ありません。 |

|---|---|

| 信託財産留保額 | ありません。 |

お客様が信託財産で間接的に負担する費用

| 運用管理費用 (信託報酬) |

純資産総額に対して年率1.078%(税抜0.98%)の率を乗じて得た額とします。なお、投資対象とするファンドの信託報酬率が年率0.007%程度かかるため、実質的に負担する信託報酬率は年率1.085%(税込)程度です。 ※受益者が実質的に負担する信託報酬率は投資対象ファンドの実質組入比率などにより変動します。 |

|---|---|

| その他の費用・ 手数料 |

法定開示にかかる費用(監査費用および法定書類の作成・印刷費用等として、純資産総額に対して年率0.05%以内(税込))、投資対象とする外国投資信託のファンド管理費用(投資対象ファンドとする外国投資信託の合計純資産額に対し、上限年率0.15%)、資産管理費用、有価証券等の売買委託手数料等が信託財産より支払われます。これらの費用等は運用状況等により変動するものであり、そのすべてについて事前に料率、上限額を表示することができません。 |

- ※ 上記の費用の合計額については、ファンドの保有期間等に応じて異なりますので、表示することができません。

【投資信託のお申込みに関する留意点】

投資信託は、値動きのある有価証券等(外貨建資産に投資する場合は、為替変動リスクもあります)に投資しますので、基準価額は変動します。したがって、元本が保証されているものではありません。これらの運用による損益はすべて投資者のみなさまに帰属します。投資信託は、預金等や保険契約とは異なり、預金保険機構および保険契約者保護機構の保護の対象ではありません。また、販売会社が登録金融機関の場合、投資者保護基金の対象にはなりません。投資信託は、金融商品取引法第37条の6の規定(いわゆるクーリングオフ)の適用はありません。取得のお申込みにあたっては、投資信託説明書(交付目論見書)をお渡ししますので、必ず内容をご確認のうえ、ご自身でご判断ください。

【当資料に関する留意点】

当資料は、キャピタル・インターナショナル株式会社が作成した資料であり、金融商品取引法に基づく開示資料ではありません。当資料は信頼できると判断したデータ等により作成していますが、情報の正確性、完全性等について保証するものではありません。当資料に記載されたデータ等は過去の実績あるいは予想を示したものであり、将来の運用成果等を保証または示唆するものではありません。当資料の内容は作成日時点のものであり、今後変更されることがあります。

キャピタル・インターナショナル株式会社

金融商品取引業者 関東財務局長(金商)第317号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会