ファイナンシャルプラニングをお手伝いするとき、2つの大きな課題があります。まずは「将来のためにどうやって貯めるべきか」です。もう1つは、「貯めた資産をどうやって使っていったらいいか」という問題です。後者の問題は、使い方を誤って途中でお金が無くなってしまっては大変なので、なかなか難しいプラニング課題です。

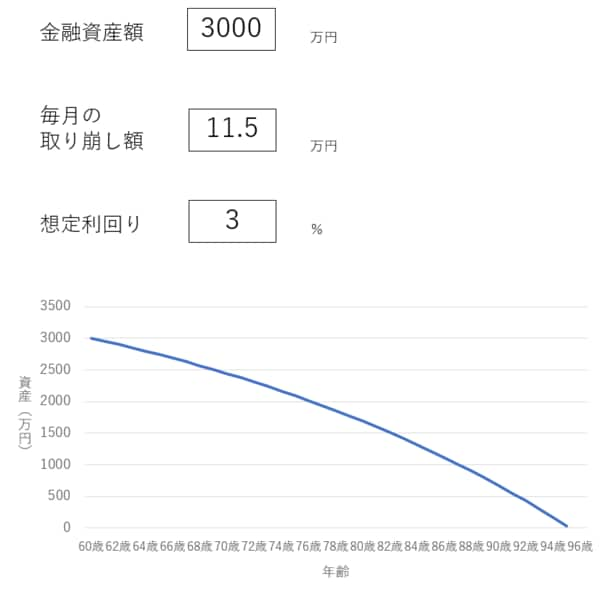

こんな例を考えてみましょう。一生懸命働き、一生懸命貯めて3000万円の老後資金をもって60歳で退職しました。年金と合わせて、ここから資金を切り崩しながら生活費を確保していくわけですが、月々いくら切り崩しても大丈夫かの目安を立てねばなりません。さてどうするか。日本だとこのような「取り崩しシミュレーション」ツールが提供されているようですね。いくつかの金融機関のサイトで見かけたのはこのようなシミュレーターでした。

図1.日本でよく見かける「取り崩しシミュレーター」のイメージ

年間3%で運用しながら、毎月11万5000円を引き出したとすると、95歳3か月まで資金は続く…というものです。このような試算はシンプルで分かりやすいのですが、現実はほぼ確実にこのようにはなりません。3%の利回り保証の運用法があればこうなりますが、現実的には、年に3%程度の利回りが出るようにそれ相当のリスクをとって投資をすることになり、そうすると3%より利回りが出る年もあれば、利回りがマイナスという年もあるでしょう。60歳で退職するなり、3年間続けて市場が絶不調というシナリオもあれば、順調に伸びていくシナリオもあります。株式にしろ債券にしろ、リスクをとったなら「年々コンスタントに」というストーリーはありえません。

日本はインフレ率がないので、今月10万円の生活費は1年後も10万円、つまり一定です。上記シミュレーションでは3%の投資利回りを見込んでいますが、リスク嫌いの預金派の人なら資産も現状維持で増えませんから、こちらも一定とみなせます。そうすると、一定÷一定の計算が成り立ち、「3000万円÷10万円=300か月(25年)間、生活できます」というような単純計算もよく目にします。